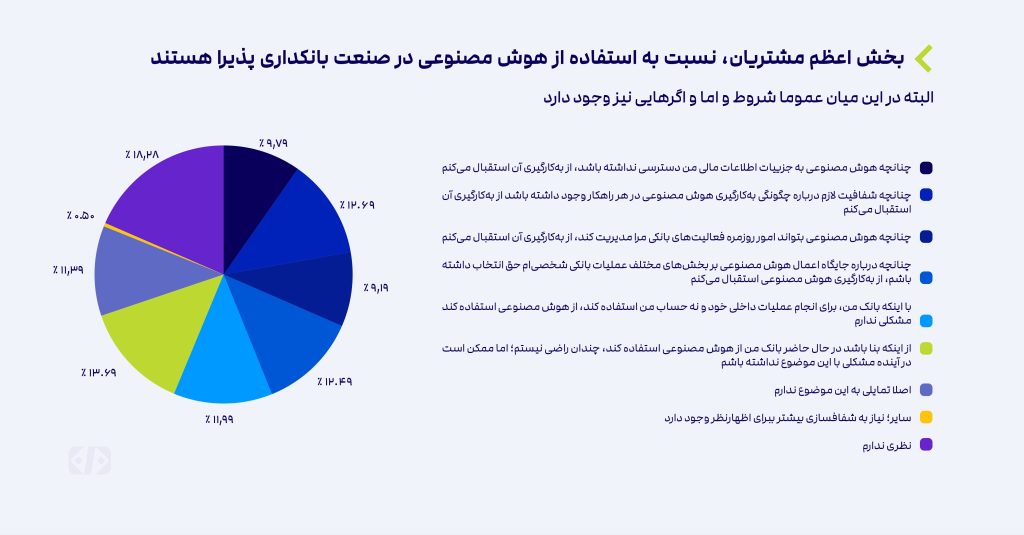

با گذر زمان و فراگیری هوش مصنوعی، پذیرش جوامع نسبت به این فناوری و ابزارهای مرتبط با آن در حال تغییر است و میتوان ادعا کرد که این روزها مردم با روی گشادهتری به پیشنهادات هوشمندی که برنامههای مختلف به آنها ارائه میکنند، واکنش نشان میدهند. ماهیت عملکردی کسبوکارهای فعال در صنعت بانکداری بهگونهای است که هر راهکاری مستقیما بر داراییهای افراد تاثیر میگذارد؛ با اینحال و با تمام حساسیتهای موجود، به نظر میرسد اعتماد مردم به این فناوریها در حال تقویت است. بهطوری که در بررسیهای اخیر GFT از شاخص اختلالات بانکی آمریکا (Banking Disruption Index)، مشخص شد که 44 درصد از کاربران آمریکایی، نسبت به استفاده از هوش مصنوعی برای خلق تجربه بانکی شخصیشان ابراز خرسندی کردهاند؛ البته به شرطی که جزییات چگونگی بکارگیری این فناوری به صورت شفاف تشریح شود. طبق این بررسیها اعتقاد بسیاری از کاربران مورد بررسی بر این است که باید از فناوری هوش مصنوعی در ارائه خدمات بانکی استفاده شود.

فینتکها و نئوبانکها به طور مداوم در حال عرضه نوآوریهای مبتنی بر هوش مصنوعی برای مشتریانشان هستند. اگرچه به طور معمول بانکها قادر نیستند که همپای رقبای دیجیتال و نوین خود در بهکارگیری قابلیتهای مختلف هوش مصنوعی به پیش بروند، اما هنوز این توانایی را دارند که در موارد مشخصی که موقعیت بسیار ارزشمند و خاصی پیش بیاید، مطابق با استراتژی موجود پیشروی کنند. بر اساس جدیدترین گزارش سالانهای که از سوی GFT منتشر شده، استفاده از هوش مصنوعی برای بهبود جنبههای مختلف ارائه خدمات بانکداری به مشتریان و محافظت مداوم از آنها در برابر تهدیدات سایبری، از جمله کاربردهایی هستند که عموما مشتریان تمایل دارند از آنها بهرهمند شوند.

در این بررسی میدانی، GFT تعداد 2002 کاربر آمریکایی را برای درک و شناسایی مرزهای بهکارگیری هوش مصنوعی در صنعت بانکداری مورد بررسی قرار داد. سپس اطلاعات بدست آمده را برای شناسایی حوزههایی که بانکها باید در اولویت قرار دهد تا به بهترین نحو به نیاز مشتریان پاسخ دهند و سهم بازار خود را حفظ کنند، تحلیل کرد.

تاکید جدی مشتریان بر کاربردهای عملیاتی هوش مصنوعی در صنعت بانکداری

اگرچه بررسیهای GFT از پذیرا بودن مشتریان بانکی برای بکارگیری هوش مصنوعی در ارائه خدمات حکایت داشت، اما در کنار این موارد، نتایج دیگری نیز یافت شدند که نشان میدهند مشتریان این حوزه، هنوز آنچنان که باید آماده توسعه هوش مصنوعی به اموری فراتر از ساده و خودکارسازی قابلیتهای روزمره بانکی نیستند. گزارش مذکور تاکید میکند که برای حفظ اعتماد و رضایت مشتریان، بانکهای سنتی باید حسب اولویتهای مشتری، بر بهکارگیری راهکارهای مبتنی بر هوش مصنوعی تمرکز کنند:

پناه مشتریان بانکی در برابر سیل تقلبهای سال 2023

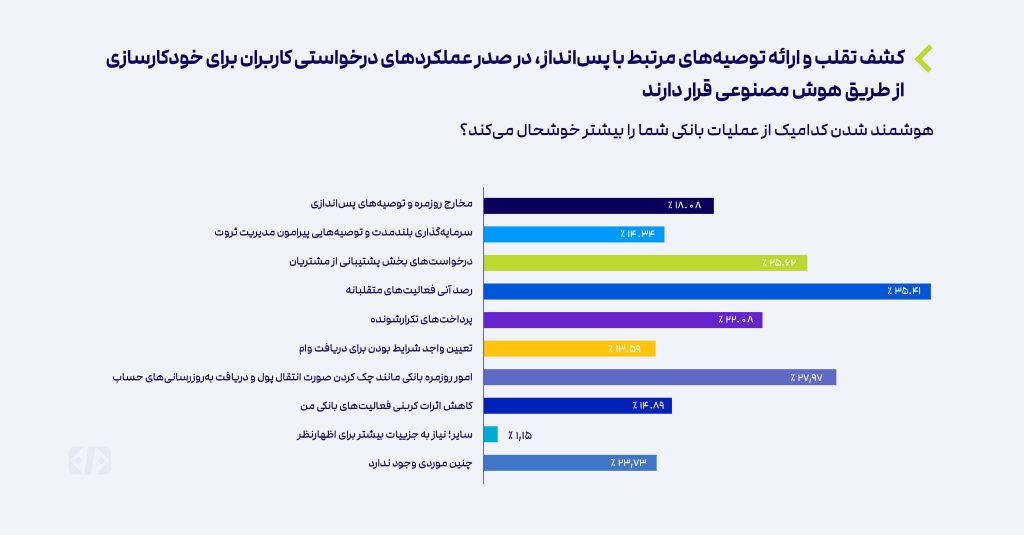

زمانی که در نظرسنجی انجام شده اخیر از مشتریان سوال شد که نسبت به کدامیک از قابلیتهای هوش مصنوعی برای امور بانکداری روزانه پذیرا هستند، بخش اعظم آمریکاییها (35 درصد) به رصد آنی تقلبها رای دادند. بهکارگیری هوش مصنوعی برای رصد تقلبها، فرصت بینظیری را در اختیار بانکها و مشتریانشان قرار میدهد تا بتوانند در سیل انبوده حملات سایبری و تراکنشهای متقلبانهای که در سال گذشته رخ داد، از پولها و حسابهایشان بهتر حفاظت کنند.

تاکید مشتریان بانکی بر راهکارهایی برای پسانداز بهتر پول در سال 2024

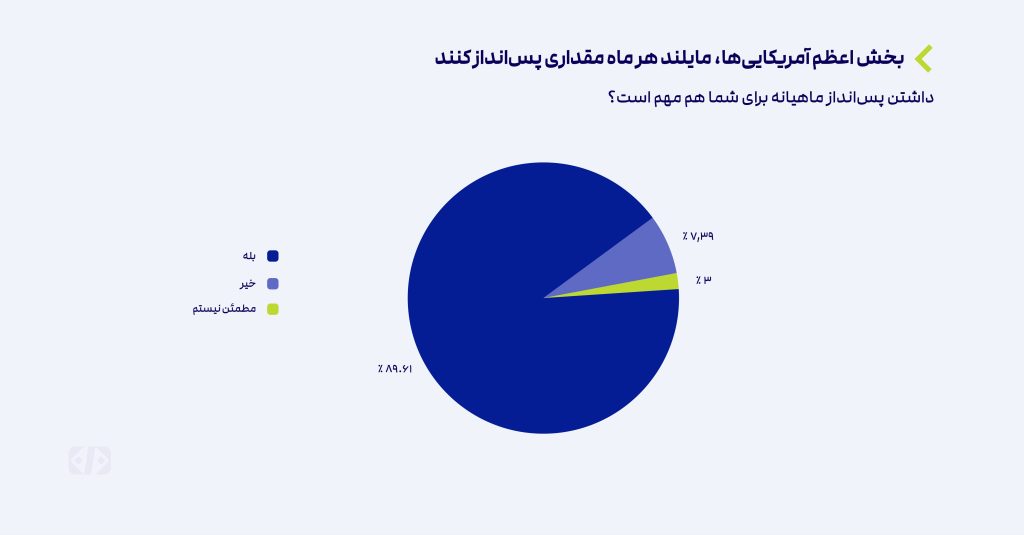

90 درصد شهروندان آمریکایی تمایل دارند که هر ماهه بتوانند مبلغی از درآمد خود را پسانداز کنند و از این تعداد، یک سوم آنها مایلند که فناوریهای بانکی مبتنی بر هوش مصنوعی، آنها را در رسیدن به این هدف یاری کند. با این حساب توصیههای پساندازی و مدیریت دخل و خرج را باید پس از تقاضای رصد آنی تقلبها، دومین قابلیت پرتقاضای هوش مصنوعی نزد مشتریان بانکها (با میزان تقاضای 32 درصد) دانست. چنین راهکارهایی هم بر کنترل مخارج روزانه تمرکز دارند و هم قادرند راهحلهایی برای سرمایهگذاریهای بلندمدت و مدیریت ثروت ارائه کنند.

حرکت در مسیر خلق مدیران پولی هوشمند

مشتریان بانکی خواستار آنند که هوش مصنوعی با ایجاد فهرستی از کارهایی که باید روزانه انجام شوند، آنها را در مسیر مدیریت بهتر داراییهاشان یاری کند. 28 درصد از شرکتکنندگان در بررسی مذکور با طرح این قابلیت درخواستی، خواستار آن شدند که هوش مصنوعی راهکاری برای چک کردن صورتهای مالی، انتقال سرمایه و داراییها و همچنین دریافت بروزرسانیهای حساب ارائه دهد و به نوعی به خودکارسازی انجام این امور کمک کند.

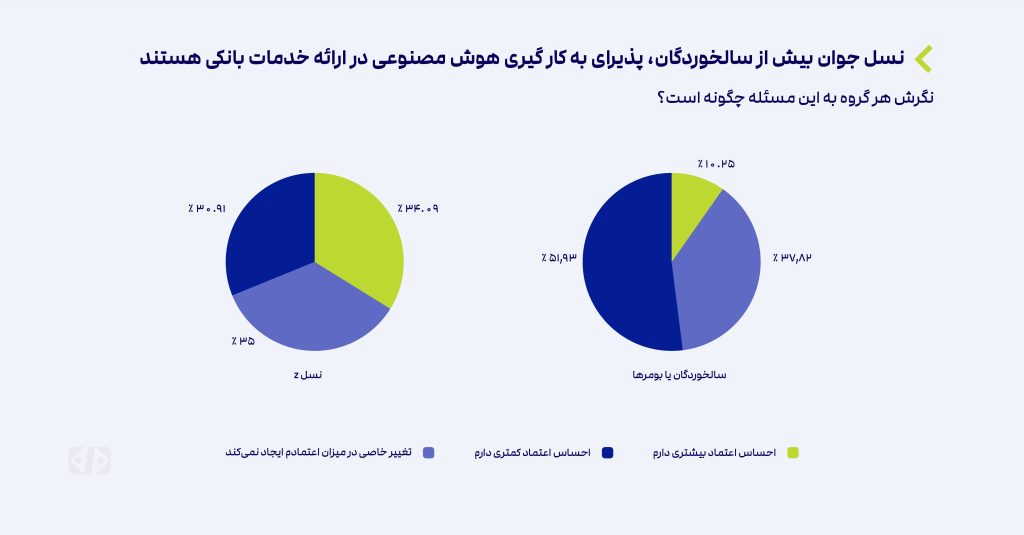

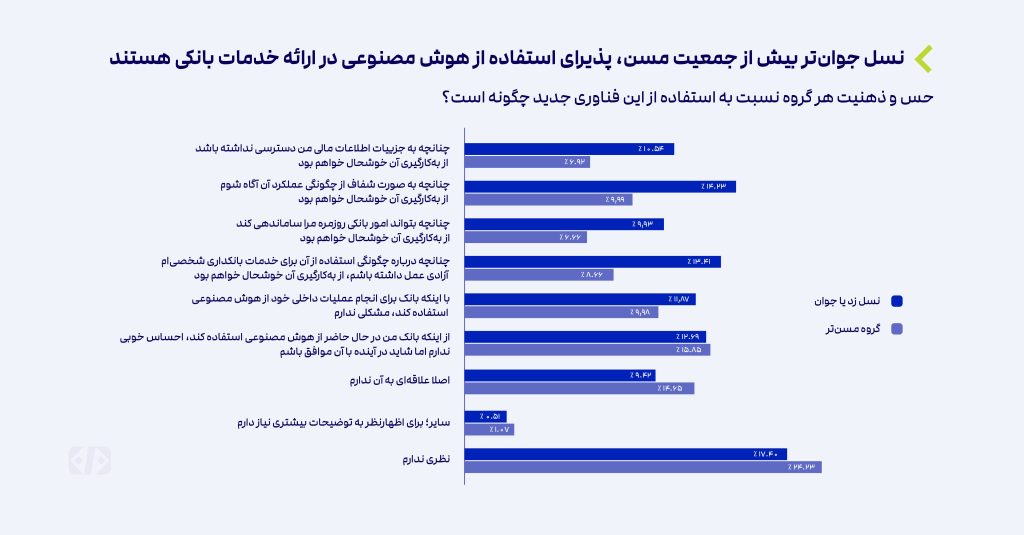

هوش منصوعی؛ نسل Z پذیرا و بومرهای محتاط

اگر بنا باشد حس و ذهنیت افراد مختلف نسبت به هوش مصنوعی مورد بررسی قرار گیرد، باید تاکید کرد که اساسا شکاف بزرگی میان نگرش نسلهای مختلف به این فناوری وجود دارد. درحالی که افراد 18 تا 24 ساله حاضر در این بررسی، بسته به نوع کارکرد مد نظر مشتاق بهکارگیری هوش مصنوعی در بانکداری بودند، افراد 55 سال به بالا (بومرها) با احتمال سه برابر بیشتر نسبت به دیگران، مستعد کنار گذاشتن ایدههای مبتنی بر هوش مصنوعی در صنعت بانکداری شناخته شدند.