فناوری هوش مصنوعی به طور فزایندهای جزئی اساسی از جهانی شده است که در آن زندگی میکنیم و بانکها برای بهروز ماندن ، باید این فناوری را به طور گسترده مورد استفاده قرار دهند. موفقیت، نیازمند یک تحول جامع است که شامل چندین لایه از سازمان میشود.

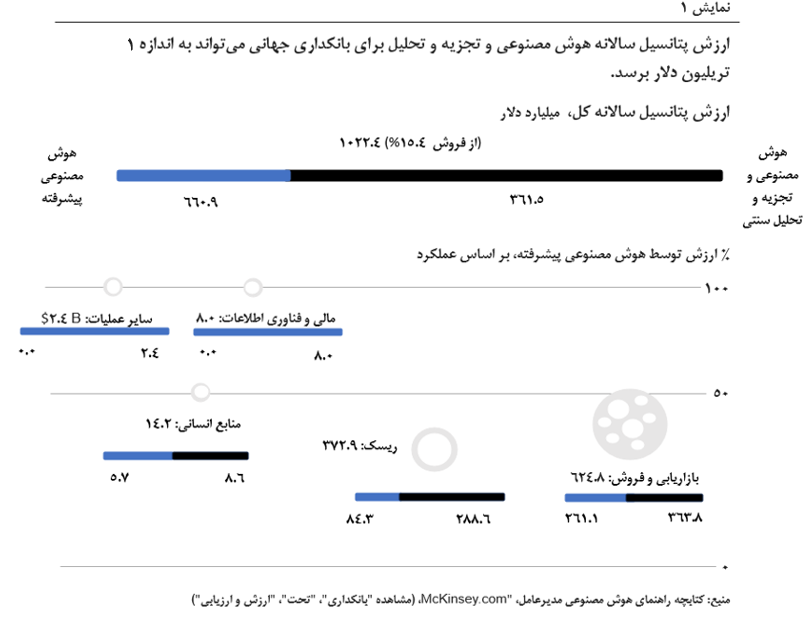

در سال ۲۰۱۶، ماشین هوشمند AlphaGod، توانست در یک بازی با نام Go (یک بازی تختهای پیچیده که نیازمند غریزه، تخیل و تفکر استراتژیک است) لی سدول [1]، بازیکنی که سابقه 18 بار قهرمانی جهانی را در کارنامه داشت، شکست دهد. تواناییهای به کار گرفته شده توسط این ماشین برای پیروزی در بازی، تا مدتها در رده توانمندیهایی شناخته میشدند که خاص انسان هستند و فناوری مجالی برای پیشی گرفتن در این قابلیتها ندارد. از آن زمان به بعد، فناوریهای هوش مصنوعی (AI) به طور فزایندهای پیشرفت کردند و حالا تأثیر تحولآفرین آنها در صنایع به شکل چشمگیری قابل مشاهده است. ماشینهای مبتنی بر هوش مصنوعی، در حال سفارشی کردن پیشنهادهای محتوای دیجیتال براساس سلیقه و ترجیحات فردی، طراحی خطوط لباس برای خردهفروشان مد، و حتی پیشی گرفتن از پزشکان با تجربه در تشخیص نشانههای سرطان هستند. مککینزی تخمین میزند که فناوریهای هوش مصنوعی میتواند سالانه یک تریلیون دلار ارزش افزوده ایجاد کند.

با این حال، بسیاری از بانکها برای حرکت از آزمایش برخی از کاربردهای انتخابی، به مقیاسپذیر کردن و گسترش فناوریهای هوش مصنوعی در سراسر سازمان، با مشکل مواجه شدهاند. دلایل این مشکل، شامل عدم وجود یک استراتژی مشخص برای هوش مصنوعی، وجود هستهای غیرمنعطف و کمسرمایه برای فناوری، پراکنده بودن داراییهای دادهای و به کارگیری مدلهای عملیاتی قدیمی و منسوخ است که مانع از همکاری مناسب بین تیمهای تجاری و فناوری میشوند. البته از زمان فراگیری ویروس کووید-19 در سراسر جهان، شاهد آنیم که پیشروی چند ترند فناورانه نسبتا جدید در دنیا شتاب گرفته و شرکتهای بزرگ فناوری در صدد ورود به بخش خدمات مالی به عنوان فعالیت جدید و مرتبط بعدی هستند. برای داشتن رقابتی موفق و پیشرفت در این مسیر، بانکهای فعلی باید به موسساتی با اولویت هوش مصنوعی تبدیل شوند و هوش مصنوعی را به عنوان پایهای برای پیشنهادهای ارزشی جدید و تجربیات متمایز مشتری، بهکار بگیرند.

در این مقاله، تلاش شده تا به رهبران سازمانی کمک شود تا دیدگاه واضحی درباره هوش مصنوعی در سازمانشان پیدا کنند و بتوانند نقشه راهی را برای تبدیل شدن به یک بانک با اولویت هوش مصنوعی تدوین کنند:

- چرا بانکها باید به موسساتی تبدیل شوند که هوش مصنوعی را در اولویت امور خود قرار میدهند؟

- در آینده بانک های مبتنی بر هوش مصنوعی چگونه خواهند بود؟

- چه موانعی بانکها را از اجرای قابلیتهای هوش مصنوعی در مقیاس بزرگ باز میدارد؟

- بانکها چگونه میتوانند به موسساتی با اولویت هوش مصنوعی تبدیل شوند؟

در بخش ابتدایی مقاله بر یافتن پاسخی برای سه سوال ابتدایی تمرکز میشود و در بخش دوم نیز با پاسخ به سوال چهارم، راهکارهایی ارائه میشود تا کمک کند بانکها بتوانند به نهادهایی با اولویت هوش مصنوعی تبدیل شوند.

١. چرا بانکها باید به موسساتی با اولویت هوش مصنوعی تبدیل شوند؟

طی چند دهه گذشته، بانکها بهطور مداوم از آخرین نوآوریهای فناورانه برای تعریف مجدد نحوه تعامل مشتریان با خود استفاده کردهاند. بانکها در دهه ۶۰ میلادی، دستگاههای خودپرداز را معرفی کردند و در دهه ۷۰ پرداختهای الکترونیکی مبتنی بر کارت را ارائه دادند. دهه ۲۰۰۰ شاهد پذیرش گسترده بانکداری آنلاین۷ /۲۴ بود، که پس از آن، بانکداری مبتنی بر موبایل و «بانکداری پویا» در دهه ۲۰۱۰ گسترش یافتند.

کمتر کسی است که منکر حضور پررنگ هوش مصنوعی در زندگی دیجیتالی عصر حاضر باشد. عصری که در آن حالا کسب وکار از طریق کاهش هزینههای ذخیره و پردازش داده، افزایش دسترسی و ارتباطات عمومی و پیشرفت سریع در فناوریهای هوش مصنوعی تسهیل شده است. این فناوریها میتوانند منجر به اتوماسیون بیشتر شوند و زمانی که بعد از کنترل مخاطره استفاده میشوند، اغلب میتوانند تصمیمگیریهای انسانی را از نظر سرعت و دقت بهبود ببخشند. ظرفیت ایجاد ارزش یکی از مهم ترین ظرفیتها در بین صنایع است، زیرا هوش مصنوعی میتواند سالانه حدود یک تریلیون دلار ارزش افزوده برای بانکها خلق کند. (نمودار ۱).

بررسی بیش از ۲۵ مورد کاربردی نشان داد که فناوریهای مرتبط با هوش مصنوعی، میتوانند تاثیرات مثبتی در افزایش درآمد داشته باشند. این موارد شامل افزایش سفارشیسازی ارائه خدمات به مشتریان و (کارکنان)، کاهش هزینهها از طریق بهرهوریهای ایجاد شده توسط اتوماسیون بیشتر، کاهش نرخ خطا و بهرهگیری بهتر از منابع و کشف فرصتهای جدید و ناشناخته براساس توانایی بهبود یافته در پردازش و خلق بینش از انباشت دادهها هستند.

به طور کلی، فناوریهای نوآورانه هوش مصنوعی میتوانند به طور چشمگیری توانایی بانکها را در دستیابی به چهار نتیجه کلیدی بهبود ببخشند: سودهای بالاتر، سفارشیسازی در مقیاس بزرگ، تجربههای چندکاناله متمایز و چرخههای نوآوری سریع. بانکهایی که در قرار دادن هوش مصنوعی به عنوان محور اصلی استراتژی و عملیات خود ناتوان هستند، هر لحظه در معرض خطر پیشی گرفتن رقبا از آنها و یا ترک شدن از سوی مشتریان قرار دارند. این خطر با چهار روند فعلی بیشتر نمایان میشود:

- با افزایش استفاده از بانکداری دیجیتال، انتظارات مشتریان به شدت افزایش یافته است. تخمین زده شده است که در چند ماه اول شیوع ویروس کووید-١٩، استفاده از کانالهای بانکداری آنلاین و موبایل در کشورهای مختلف بین ٢٠ تا ٥٠ درصد افزایش یافته و از همان زمان انتظار میرفت که این رشد پس از پایان پاندمی نیز پایدار بماند. در بازارهای مختلف جهانی، بین ١٥ تا ٤٥ درصد از مصرفکنندگان انتظار دارند که پس از پایان بحران، دفعات مراجعه حضوری به شعب بانکی را کاهش دهند. هنگامی که مصرفکنندگان استفاده از خدمات بانکداری دیجیتال را افزایش میدهند، انتظاراتشان نیز بیشتر میشود؛ به ویژه زمانی که استانداردها و کیفیت خدمات بانکی دیجیتال را با شرکتهای بزرگ اینترنتی که استانداردهای بالایی دارند، مقایسه میکنند. در همین حین، پیشگامان حوزه دیجیتال به طور مداوم پیشرفت میکنند و به سطحی میرسند که گاهی اوقات نیازهای مشتری را پیشبینی میکنند-حتی قبل از آن که مشتری از این نیازها آگاه شود- و خدمات سفارشی را در زمان مناسب و از طریق کانال مناسب ارائه میدهند.

- استفاده موسسات مالی برجسته از فناوریهای پیشرفته هوش مصنوعی به طور مداوم در حال افزایش است. تقریبا ٦٠ درصد از پاسخدهندگان بخش خدمات مالی در نظرسنجی جهانی هوش مصنوعی McKinsey اعلام کردهاند که شرکتهایشان حداقل یک قابلیت مبتنی بر هوش مصنوعی دارند. پرکاربردترین فناوریهای هوش مصنوعی عبارتند از: اتوماسیون پردازش رباتیک (٣٦ درصد) برای وظایف عملیاتی ساختاریافته؛ دستیاران مجازی یا رابطهای گفتاری (٣٢ درصد) برای بخش خدمات مشتری؛ و تکنیکهای یادگیری ماشین (٢٥ درصد) برای کشف تقلب و پشتیبانی از ارزیابی و مدیریت ریسک. در حالی که برای بسیاری از شرکتهای خدمات مالی، استفاده از هوش مصنوعی گاهبهگاه بوده و بر روی موارد خاص تمرکز داشته است، تعداد زیادی از رهبران بانکداری به شکل جامع به استفاده از هوش مصنوعی پیشرفته پرداخته و آن را در تمام چرخه عمر در همه جای دفتر جای دادهاند (نمایش٢).

- اکوسیستمهای دیجیتال نیاز به واسطهگریهای سنتی در ارائه خدمات مالی را از بین بردهاند. آنها در واقع با فراهم کردن دسترسی به مجموعه متنوعی از خدمات از طریق یک نقطه دسترسی مشترک، شیوهی کشف، ارزیابی و خرید کالاها و خدمات را تغییر دادهاند. به عنوان مثال، کاربران WeChat در چین میتوانند از همان برنامهای که برای ارسال پیام نصب کردهاند، کار رزرو تاکسی، سفارش غذا، گرفتن وقت ماساژ، بازی کردن، ارسال پول به یک مخاطب را نیز انجام دهند. به همین ترتیب، در سراسر کشورها، کسبوکارهای غیربانکی و «سوپر اپلیکیشن»ها خدمات و محصولات مالی را در بطن خود جای داده و تجربیات جذابی را برای مشتریان رقم میزنند و روشهای سنتی شناسایی محصولات و خدمات بانکی را به چالش میکشند. به عبارت دیگر، بانکها باید به تفکر مجدد در مورد نحوه مشارکت در اکوسیستمهای دیجیتال بپردازند و از هوش مصنوعی برای بهرهبرداری از قدرت دادههای موجود در این منابع جدید استفاده کنند.

- غولهای فناوری به عنوان گام بعدی، درحال وارد کردن خدمات مالی به هسته اصلی کسبوکاری خود هستند. مزایای این شرکتها که شانس موفقیت آنها در این مسیر را افزایش میدهد عبارتند از: شبکه بزرگی از مشتریان در سطح جهانی؛ دادههای قابل تحلیل برای درک دقیقتر و قویتر از نیازها و تمایلات مشتریان؛ توانایی توسعه و مقیاسپذیری بالا برای فناوریهای نوآورانه از جمله هوش مصنوعی؛ و دسترسی به سرمایه با هزینه پایین. در گذشته، غولهای فناوری با هدف ایجاد جریانهای درآمدی جدید برای کسبوکارشان، قدم در حوزههای جدیدی گذاشتند و تمام تلاش خود را برای ارائه پیشنهادات جدید به مشتریان و همراه نگه داشتن آنها به کار گرفتهاند. این بازیکنان بزرگ فناوری در حوزههای خاصی (مثل پرداخت، وامدهی و بیمه) قدمهای موفقی برداشتهاند و احتمالا به زودی از مزایای خود برای حضور جدیدتر و توسعه خدماتشن در مقیاسی بزرگتر استفاده خواهند کرد.

٢. بانک هوشمند چیست و چگونه عمل میکند؟

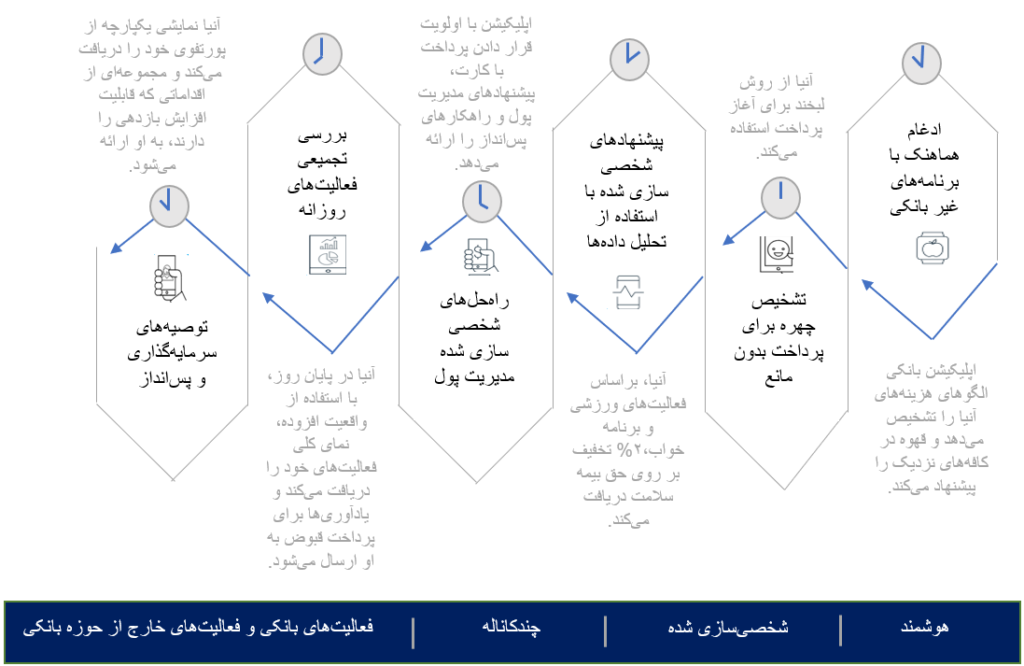

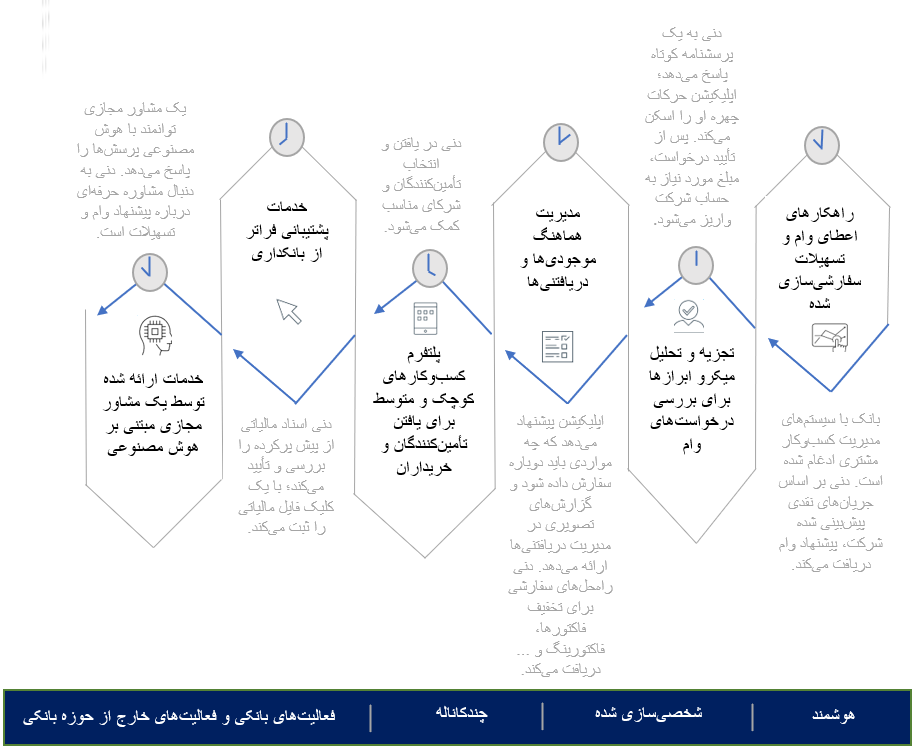

برای برآورده کردن انتظارات روزافزون مشتریان و مقابله با تهدیدهای رقابتی در دوران دیجیتالی که بر محور هوش مصنوعی میگردد، بانکی که هوش مصنوعی را در اولویت قرار داده باشد، قادر خواهد بود تا پیشنهادها و تجاربی را ارائه دهد که هوشمندانه باشند (به معنی پیشنهاد دادن اقدامات، پیشبینی و خودکارسازی تصمیمات یا وظایف کلیدی)، شخصیسازی شده باشند (به معنی مرتبط و بهموقع بودن و براساس یک فهم دقیق از رفتارهای گذشته مشتریان)، همهجانبه باشند (به معنی پیوند دادن پیوسته بافتهای فیزیکی و آنلاین در سراسر دستگاههای مختلف، و ارائه تجربههای پایدار) و این تواناییهای بانکی را با محصولات و خدمات مرتبط فراتر از بانکداری ترکیب میکند. نمودار 3 نشان میدهد که چگونه یک بانک میتواند در طول روز با یک مشتری خردهفروشی ارتباط برقرار کند. نمودار 4 نمونهای از تجربه بانکی یک صاحب کسب و کار کوچک یا خزانهدار یک شرکت سایز متوسط را نشان میدهد.

نمودار ٤

چگونگی تحولاتی که هوش مصنوعی برای مشتریان کسبوکارهای کوچک و متوسط در حوزه بانکی به ارمغان میآورد.

از بعد درونسازمانی، کارایی عملیاتی نهادی که بهکارگیری هوش مصنوعی را در اولویت قرار داده باشد، از طریق خودکارسازی یا اتوماسیون بیش از حد وظایف دستی (رویکرد «zero-ops») و جایگزینی یا افزایش تصمیمات انسانی توسط موتورهای تشخیصی پیشرفته در زمینههای مختلف عملیات بانکی، بهینهسازی خواهد شد. این بهبود عملکرد عملیاتی از کاربرد گسترده فناوریهای معمولی و پیشتاز هوش مصنوعی، مانند یادگیری ماشین و شناسایی چهره، برای تجزیه و تحلیل بیدرنگ دادههای مشتری بزرگ و پیچیده حاصل خواهد شد.

بانکهای نسلهای بعدی که هوش مصنوعی را در اولویت قرار میدهند، با سرعت و چابکی که خصیصه بارز شرکتهای دیجیتال است، از بانکهای دیگر متمایز خواهند شد. چنین بانکی به سرعت دست به نوآوری زده و به جای صرف چند ماه، تنها ظرف چند روز یا هفته، ویژگیهای جدیدی را به بازار عرضه خواهد کرد و به طور گسترده با شرکا همکاری خواهد کرد تا پیشنهادهای ارزشی جدیدی را بهطور یکپارچه در مسیرهای مشتریان، پلتفرمهای فناوری و مجموعه دادهها ارائه کند.

٣. چه موانعی بانکها را از اجرای قابلیتهای هوش مصنوعی در مقیاس بزرگ بازمیدارد؟

بانکهای موجود با دو گروه هدف روبرو هستند که در نگاه اول به نظر میرسد با هم در تضاد باشند. از یک سو، بانکها باید سرعت، چابکی و انعطافپذیری ذاتی یک کسب و کار فینتکی را داشته باشند و از سوی دیگر، آنها باید به مدیریت استانداردهای امنیتی و الزامات نظارتی در مقیاس یک شرکت سنتی ارائهدهنده خدمات مالی ادامه دهند.

علی رغم صرف میلیاردها دلار در سال برای اجرای پروژههای نوآورانهای که بتوانند تحولی فناورانه در بانکها ایجاد کنند، تنها تعداد کمی از بانکها موفق شدهاند تا فناوریهای هوش مصنوعی را در مقیاس بزرگ در کل سازمان به کار بگیرند. از جمله مهمترین موانعی که بانکها را از پیشروی جدی در این مسیر باز میدارد، نبود یک استراتژی مشخص برای بهکارگیری هوش مصنوعی در سازمان است. دو چالش دیگری نیز که بسیاری بانکها با آن مواجه میشوند عبارتند از: اول، ضعف تکنولوژی اصلی و زیرساختی داده و دوم، داشتن یک مدل عملیاتی قدیمی و استراتژی استعداد منسوخ.

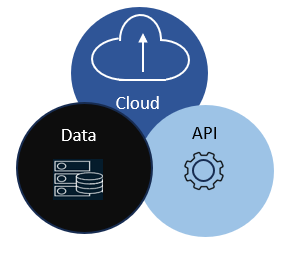

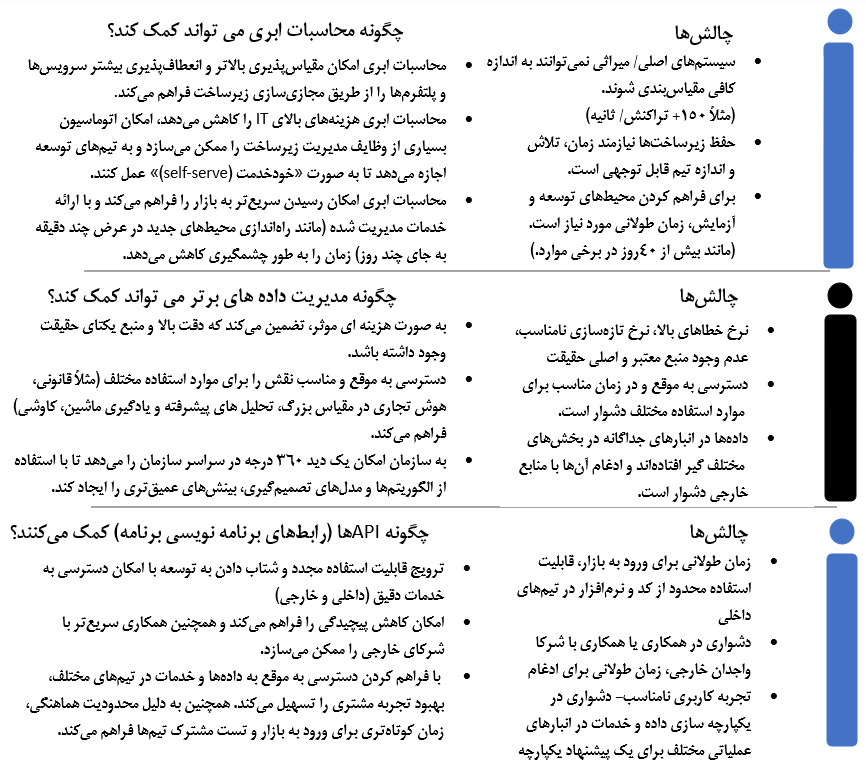

سیستمهای فناوری اصلی بانکها که برای پایداری ساخته شدهاند، عملکرد خوبی، به ویژه در حمایت از عملیات پرداختها و وامدهی داشتهاند. با این حال، بانکها باید قبل از استقرار گسترده فناوریهای هوش مصنوعی، چند ضعف مرتبط با سیستمهای قدیمی را حل کنند (نمایش ٥ ). اولین و مهمترین ضعف این است که این سیستمها اغلب ظرفیت و انعطاف پذیری لازمی را که برنامههای حلقه بسته هوش مصنوعی برای حمایت از نیازهای محاسباتی متغیر، پردازش دادهها و تجزیه و تحلیل به آن نیاز دارند، دارا نیستند. سیستمهای اصلی نیز بهسختی قابل تغییر هستند و نگهداری آنها نیازمند منابع قابل توجهی است. علاوه بر این، مخازن دادهای بسیاری از بانکها در انبارهای جداگانه (تیمهای مجزا در زمینه کسبوکار و فناوری) پراکنده شدهاند و تلاشهای تحلیلی تنها بر روی موارد استفاده مستقل تمرکز دارند. بدون یک زیرساخت داده متمرکز، تجزیه و تحلیل دادههای مرتبط و ارائه توصیههای هوشمند به موقع تقریبا غیرممکن است.

اگر چنین در نظر گرفته شود که دادهها مواد خام اصلی بانک را تشکیل میدهند، باید به گونهای حکمرانی شوند و به صورت ایمن در دسترس قرار گیرند تا امکان تجزیه و تحلیل بههنگام آنها از منابع داخلی و خارجی به صورت گسترده برای میلیونها مشتری، «در نقطه تصمیمگیری» در سراسر سازمان فراهم شود. درنهایت، برای مقیاسبندی مدلهای تحلیلی و هوش مصنوعی پیشرفته، سازمانها نیاز به مجموعه ابزارهای قوی و فرایندهای استاندارد شده برای ساخت، آزمایش، استقرار و نظارت بر مدلها به شکل تکرارشونده و «صنعتی» دارند.

نمودار ٥

سرمایه گذاری در تکنولوژی اصلی برای برآورده کردن نیازهای رو به افزایش برای مقیاس پذیری، انعطاف پذیری و سرعت حیاتی است.

مدلهای عملیاتی سنتی بانکها، تلاش بانکها برای تأمین نیاز به نوآوری مداوم را دچار مشکل میکند. اکثر بانکهای سنتی براساس خطوط کسبوکاری متمایزی سازماندهی شدهاند و به تیمهای تکنولوژی و تحلیل به چشم مراکز هزینه نگاه میشود. مالکان کسبوکار عموما اهداف را بهصورت یکجانبه تعریف میکنند و همسویی با استراتژی فناوری و تجزیه و تحلیل سازمان (اگر وجود داشته باشد) اغلب ضعیف یا ناکافی است. تیمهای کاری جداگانه و فرآیندهای اجرایی «آبشاری» به طور معمول منجر به تأخیر، افزایش هزینه و عملکرد غیربهینه میشود. علاوه بر این، سازمانها فاقد روحیه آزمون و یادگیری و همچنین حلقههای بازخوردی قوی هستند که بتواند تجربه آزمایش سریع و بهبود متوالی را ترویج کنند. اغلب کارشناسان اجرایی کسبوکار از عملکرد پروژهها و آزمایشهای گذشته راضی نیستند و معمولاً برای قابلیتهای کلیدی به تأمینکنندگان فناوری شخص ثالث روی میآورند، که باعث تضعیف قابلیتها و استعدادهایی میشود که بهتر است بهطور ایدهآل به صورت درونسازمانی توسعه داده شود تا تفاوت رقابتی تضمین شود.

تا اینجا از ضرورت هوشمندسازی بانکها و حرکت در مسیر بهرهگیری هرچه بیشتر از فناوریهای هوش مصنوعی صحبت کردیم و چالشهای پیش رو در تحقق این هدف را شناختیم. در بخش بعدی این مقاله تلاش میشود تا راهنمای جامعی درباره اینکه بانکها چگونه میتوانند به موسساتی با اولویت هوش مصنوعی تبدیل شوند، ارائه شود.