در جهانی که هوش مصنوعی میتواند بنویسد، طراحی کند، تشخیص دهد و حتی استراتژی بچیند، نقش انسان چیست؟

پاسخ این سؤال را باید در مهارتی جست که کمتر از آن صحبت شده اما اکنون بهسرعت در حال تبدیل شدن به یک مزیت رقابتی کلیدی است: آیندهنگری (Foresight).

هوش مصنوعی عالی است؛ اما فقط در مسیرهایی که از قبل وجود داشتهاند.

بیایید با یک حقیقت مهم آغاز کنیم:

هوش مصنوعی در پیشبینی آیندهی قابل مدلسازی و مبتنی بر دادههای گذشته، بینقص عمل میکند. مثلاً میتواند:

🔹رفتار مشتریان را تحلیل کند

🔹ریسک اعتباری را ارزیابی نماید

🔹هزینه تبلیغات را بهینه کند

🔹حتی محتوا تولید کند

اما آیا AI میتواند آنچه هنوز هرگز رخ نداده را پیشبینی کند؟ خیر.

در مواجهه با موقعیتهایی که پر از عدم قطعیتاند مانند تغییرات ژئوپلیتیکی، بحرانهای اقلیمی یا تحول ناگهانی بازارهای کار، هوش مصنوعی عملاً سردرگم است. چرا؟ چون دادهای برای آموزش آن وجود ندارد.

سریع بودن بهمعنای خردمند بودن نیست.

ما در حال ورود به عصری هستیم که در آن هوش مصنوعی میتواند بنویسد، کدنویسی کند، تشخیص دهد، بهینهسازی انجام دهد و حتی استراتژی طراحی کند. این فناوری قادر است الگوها را در دادهها سریعتر از هر انسان دیگری شناسایی کرده و تصمیماتی را خودکارسازی کند که پیشتر هفتهها زمان میبردند.

اما اشتباهی که ممکن است مرتکب شویم این است: فرض کنیم چون هوش مصنوعی در تحلیل گذشته خوب است، در پیشبینی آینده هم خوب خواهد بود.

اما اینطور نیست.

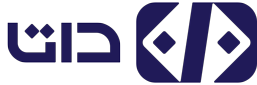

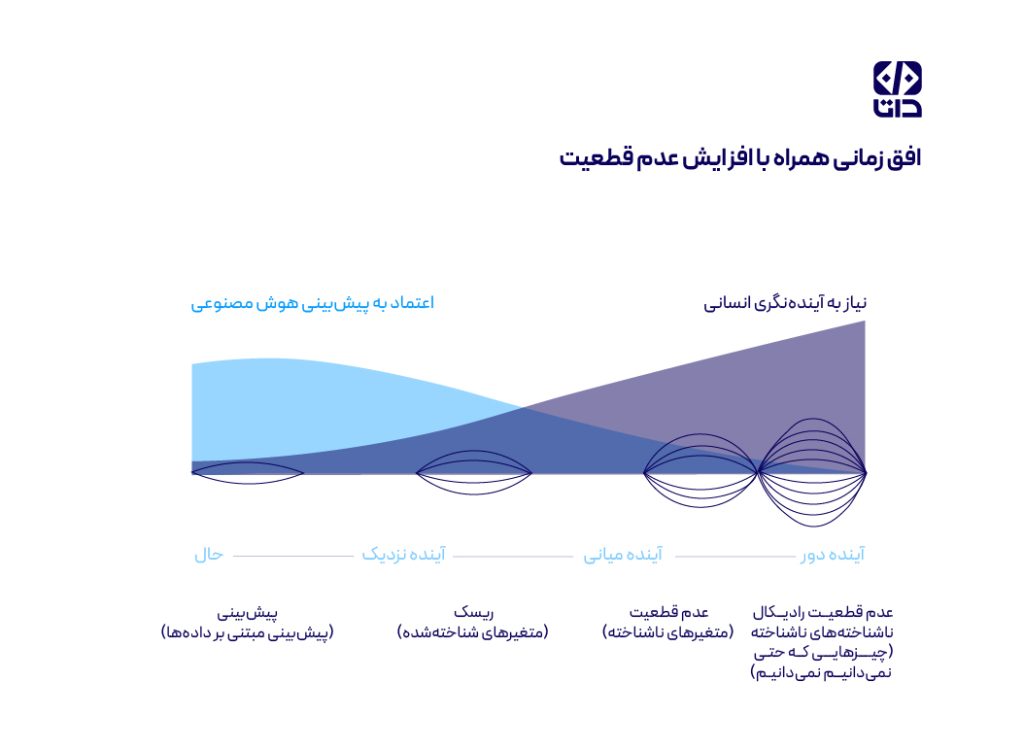

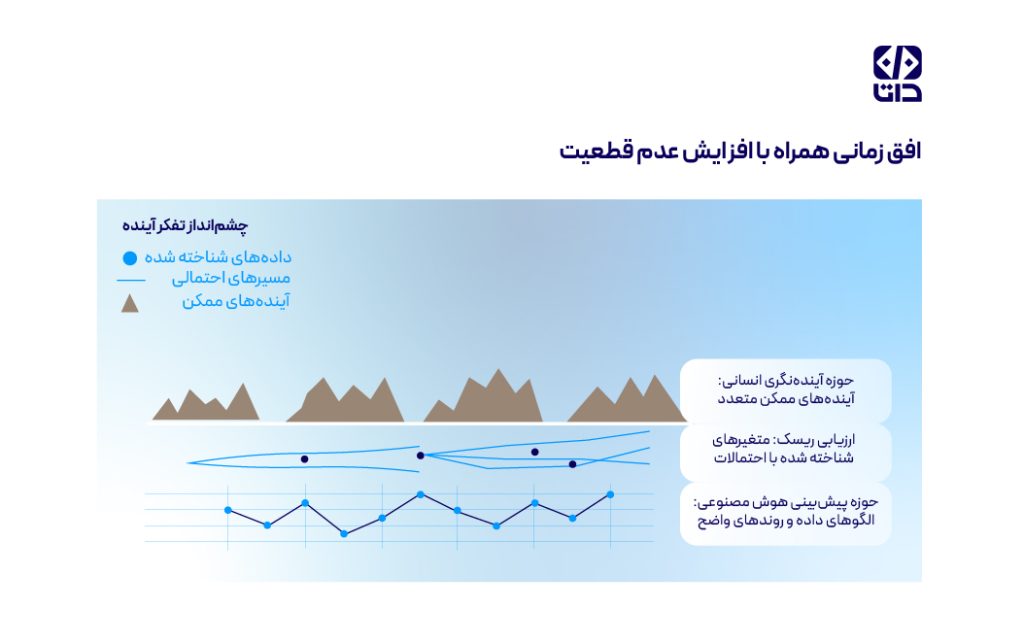

هوش مصنوعی در «پیشبینی» عالی است؛ اما این با «آیندهنگری» فرق دارد. پیشبینی یعنی امتداد دادن چیزهای شناختهشده به آینده نزدیک. اما آیندهنگری یعنی آماده شدن برای آنچه ممکن است اتفاق بیفتد؛ از جمله چیزهایی که تاکنون ندیدهایم.

و نکته جالب اینجاست که مغز انسان هم بهصورت طبیعی برای آیندهنگری ساخته نشده. مغز ما برای بقا در محیطهای قابل پیشبینی تکامل یافته، نه برای تصور آیندههای مختلف یا حرکت در دل عدم قطعیتهای شدید.

به همین دلیل است که در جهانی که بهسرعت توسط هوش مصنوعی هدایت میشود، مهارتی که انسان را متمایز میکند، پردازش داده نیست؛ بلکه آیندهنگری است.

آیندهنگری: توانایی انسان در دیدن فراتر از داده

برخلاف هوش مصنوعی، انسان میتواند چیزی را ببیند که هنوز وجود ندارد.

میتواند با تخیل، سناریوهایی را در ذهن بسازد، پیامدهای احتمالی را پیشبینی کند و برای آنها آماده شود. این توانایی در شرایطی اهمیت دارد که:

🔹بازارها در حال تغییر ساختاری هستند.

🔹قانونگذاری نامشخص است.

🔹فناوریهای نوظهور در حال شکل دادن به الگوهای مصرفاند.

🔹مشاغلی که امروز وجود دارند، فردا ناپدید میشوند.

تفاوت بنیادین: پیشبینی (Forecasting) و آیندهنگری (Foresight)

چرا مهارت آیندهنگری برای رهبران تجاری حیاتی شده است؟

هوش مصنوعی با ریسک کنار میآید؛ اما نه با عدم قطعیت.

ریسک در صفحات اکسل زندگی میکند. اما عدم قطعیت در دنیای واقعی.

یکی از مهمترین تمایزهایی که رهبران باید همین حالا درک کنند، تفاوت بین ریسک و عدم قطعیت است.

ریسک یعنی بتوانید دامنهای از نتایج را تعریف کرده و به آنها احتمال اختصاص دهید. میتوانید آن را مدلسازی کنید. میتوانید آن را مدیریت یا کاهش دهید.

عدم قطعیت یعنی حتی نمیدانید چه متغیرهایی مهم هستند یا چه نتایجی ممکن است پیش آید. نمیتوانید به دادههای گذشته برای هدایت خود تکیه کنید. در ریسک، میتوانید احتمالها را محاسبه کنید؛ اما در عدم قطعیت، خودِ نتایج هم ناشناختهاند.

هوش مصنوعی در محیطهای پرریسک عالی عمل میکند. اگر به آن داده تاریخی کافی بدهید، میتواند نرخ ریزش مشتریان را پیشبینی کند، تقلب را شناسایی کرده یا هزینههای تبلیغاتی را بهینه کند. اما وقتی با عدم قطعیت واقعی مواجه میشویم- مثلاً در مورد تأثیر هوش مصنوعی مولد بر دینامیک نیروی کار یا آینده قانونگذاری در حوزه هوش مصنوعی- دیگر هوش مصنوعی کمک چندانی نمیکند. چرا که داده آموزشی برای آیندههایی که هنوز رخ ندادهاند وجود ندارد.

اینجاست که آیندهنگری استراتژیک به ضرورتی انکارناپذیر تبدیل میشود.

شرکتهایی که به آیندهنگری اهمیت میدهند، مزیتهای ملموسی را تجربه میکنند:

- ▪️زودتر از رقبا تغییرات را تشخیص میدهند

- ▪️برای تغییرات قوانین (مثلاً قانون هوش مصنوعی در اتحادیه اروپا) آمادهترند

- ▪️میتوانند ظرفیتهای انسانی را بازآموزی یا بازتعریف کنند

- ▪️تصمیماتشان از نظر اخلاقی، اجتماعی و اقتصادی پایدارتر است.

- 📎مثالها: کداک و شِل

به کداک فکر کنید. با وجود اینکه دوربین دیجیتال را اختراع کرد، نتوانست آیندهی دیجیتال را پیشبینی کند و برای مدت زیادی به کسبوکار فیلم سنتی خود چسبید.

در مقابل، شرکت شِل از دهه ۱۹۷۰ به برنامهریزی سناریویی پرداخته است، که به آن کمک کرده بحرانهای نفتی و شوکهای ژئوپلیتیکی را بهتر از رقبا مدیریت کند.

چرا مغز ما با آیندهنگری مشکل دارد؟

شاید تعجب کنید، اما مغز ما برای آیندهنگری ساخته نشده.

ما برای بقا در محیطهای قابل پیشبینی تکامل یافتهایم؛ نه برای تصور آیندههای عجیب، مبهم یا رادیکال.

این سوگیریها کار را سختتر میکنند:

۱. سوگیری وضعیت موجود: تمایل به حفظ شرایط فعلی

۲. تفکر خطی: فرض اینکه فردا شبیه امروز خواهد بود

۳. سوگیری تأییدی: انتخاب اطلاعاتی که باورهای ما را تأیید میکنند

۴. سوگیری فرافکنی: تصور اینکه دیگران یا آینده شبیه اکنون ما هستند.

🔵اما خبر خوب اینکه: آیندهنگری یک مهارت اکتسابی است؛ قابل آموزش، تمرین و تقویت.

ابزارهایی برای ساختن آینده

برای نهادینه کردن آیندهنگری در سطح فردی و سازمانی، ابزارهای زیر بسیار اثربخشاند:

🔹برنامهریزی سناریویی (Scenario Planning)

🔹افقپیمایی (Horizon Scanning)

🔹تحلیل رویدادهای غیرمنتظره (Wild Card Analysis)

🔹نقشهبرداری ریسک (Risk Radar)

🔹رد تیمینگ (Red Teaming): فرضیات فعلی را به چالش بکشید

همدلی استراتژیک (Strategic Empathy): درک واکنشهای ذینفعان مختلف در آینده

اینها ویژگیهای انتزاعی نیستند؛ بلکه عادتهای عملیاند که آیندهنگری را قابل دسترس و کاربردی میکنند. در حالیکه آیندهنگری فردی قدرتمند است، سازمانها زمانی پتانسیل واقعی آن را آزاد میکنند که این فرآیند بهصورت جمعی انجام شود. تیمهای متنوع که با هم آیندهنگری میکنند – از طریق کارگاههای سناریونویسی، رد تیمینگ و بررسی ساختاریافته روندها- بینشهای مقاومتری ایجاد میکنند زیرا تجارب و دیدگاههای متفاوت را ترکیب میکنند.

آینده را نمیتوان پیشبینی کرد- اما میتوان برای آن آماده شد

فرض کنیم چند سناریو رخ دهد:

🔹فناوری GPT باعث بیاعتمادی کاربران به محتوای تولیدشده توسط ماشین شود.

🔹چین، اروپا و آمریکا سه مسیر متفاوت در قانونگذاری AI انتخاب کنند.

🔹نظام آموزشی نتواند سریع خود را با نیازهای شغلی جدید هماهنگ کند.

🔹اختلالات آبوهوایی زنجیره تأمین جهانی را بازتعریف کند.

چه کسی آمادهتر است؟

کسی که سناریوها را از قبل دیده، تحلیل کرده و برایشان برنامه دارد.

آیندهنگری استراتژیک، تمرینی ساختاریافته برای بررسی آیندههای محتمل مختلف بهمنظور اتخاذ تصمیمات بهتر در امروز است. هدف آن پیشبینی آینده نیست- بلکه آمادهسازی برای طیفی از آیندههاست.

این فرآیند شامل ابزارهایی مانند:

▪️برنامهریزی سناریویی: تصور راههای مختلفی که آینده ممکن است پیش برود

▪️افقپیمایی: شناسایی روندهای نوظهور و نشانههای ضعیف

▪️تحلیل رویدادهای غیرمنتظره (Wild card analysis): آمادگی برای رویدادهایی با احتمال پایین اما تأثیر بالا

▪️نقشهبرداری ریسک (Risk radar mapping): تصویرسازی از عدم قطعیتها براساس احتمال وقوع و میزان تأثیر

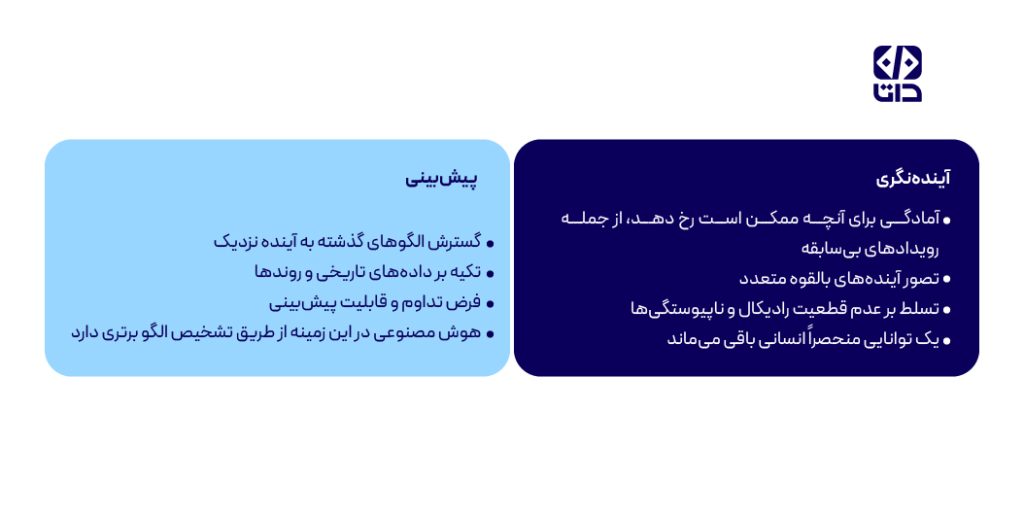

هرچه افق زمانی دورتری را بررسی کنیم، دادهها اهمیت کمتری پیدا میکنند- و قدرت تفکر ما اهمیت بیشتری مییابد.

افقهای زمانی آیندهنگری:

➖کوتاهمدت (۰ تا ۱ سال): پایش روندها، پیشبینیهای چابک

➖میانمدت (۲ تا ۵ سال): برنامهریزی سناریویی، نقشهبرداری ریسک

➖بلندمدت (۵ تا ۱۰ سال و بیشتر): چشماندازسازی، آیندههای اخلاقمحور، تحلیل رویدادهای خاص

هرچه اطمینان از پیشبینیهای هوش مصنوعی کاهش مییابد، نیاز به آیندهنگری انسانی بیشتر میشود؛ بهویژه در بازههای زمانی بلندمدت.

همافزایی، نه رقابت: AI + Foresight

هوش مصنوعی مانند GPS است. آیندهنگری دانستن این است که وقتی جاده تمام میشود چه باید کرد.

دیدن آیندهنگری بهعنوان مقابله با هوش مصنوعی وسوسهانگیز است. اما فرصت واقعی در همافزایی میان آنهاست.

🔘هوش مصنوعی میتواند دادههای انبوه را پردازش کرده، الگوها را شناسایی و نتایج را در چارچوب سیستمهای شناختهشده پیشبینی کند.

🔘آیندهنگری اما میپرسد: اگر سیستم تغییر کند چه؟ چه چیزهایی را نمیبینیم؟ چه چیزهایی هنوز در دادهها ظاهر نشدهاند؟

تشبیه خوب این است: هوش مصنوعی مثل GPS است؛ بهترین مسیر را براساس وضعیت ترافیک کنونی پیدا میکند. اما آیندهنگری مانند دانش برنامهریزی شهری، سیستمهای آبوهوایی و پویاییهای اجتماعی است. این مهارت ما را برای مسیرهای انحرافی، اختلالات و مقصدهای کاملاً جدید آماده میکند. یکی سفر را بهینه میکند؛ دیگری تضمین میکند که جهتمان درست باشد—حتی وقتی جاده ناپدید میشود.

با هم، آنها یک رویکرد تصمیمگیری قدرتمند را میسازند—مبتنی بر شواهد، اما هدایتشده با چشمانداز.

بهترین سازمانها این دو را در کنار هم قرار میدهند:

🔘هوش مصنوعی برای آنچه «قابل محاسبه» است

🔘آیندهنگری برای آنچه «قابل تصور» است

یکی نقشه میدهد، دیگری مقصد را تعریف میکند.

نقش فرهنگ سازمانی در پرورش آیندهنگری

در نهایت، این مهارت تنها در بستری رشد میکند که:

🔹اشتباه کردن را تنبیه نمیکند

🔹کنجکاوی را تشویق میکند

🔹اختلاف نظر را ارزش میداند

🔹از دیدگاههای چندرشتهای استقبال میکند.

اگر سازمان شما فرهنگ یادگیری، تفکر سیستمی و تفکر بلندمدت دارد، آیندهنگری در آن میبالد.

جمعبندی: آینده متعلق به آیندهنگران است

آینده متعلق به کسانی است که میپرسند: چه آیندهای میخواهیم بسازیم.

Not just survive, but shape it.

در جهانی که ماشینها با سرعت نور تحلیل میکنند، ارزش انسانی در تخیل، تشخیص روندهای نوظهور و آمادهسازی برای دگرگونیهاست.

بنابراین اگر میخواهید در دنیای فردا نقشی مؤثر ایفا کنید، از امروز به آیندهنگری مجهز شوید.

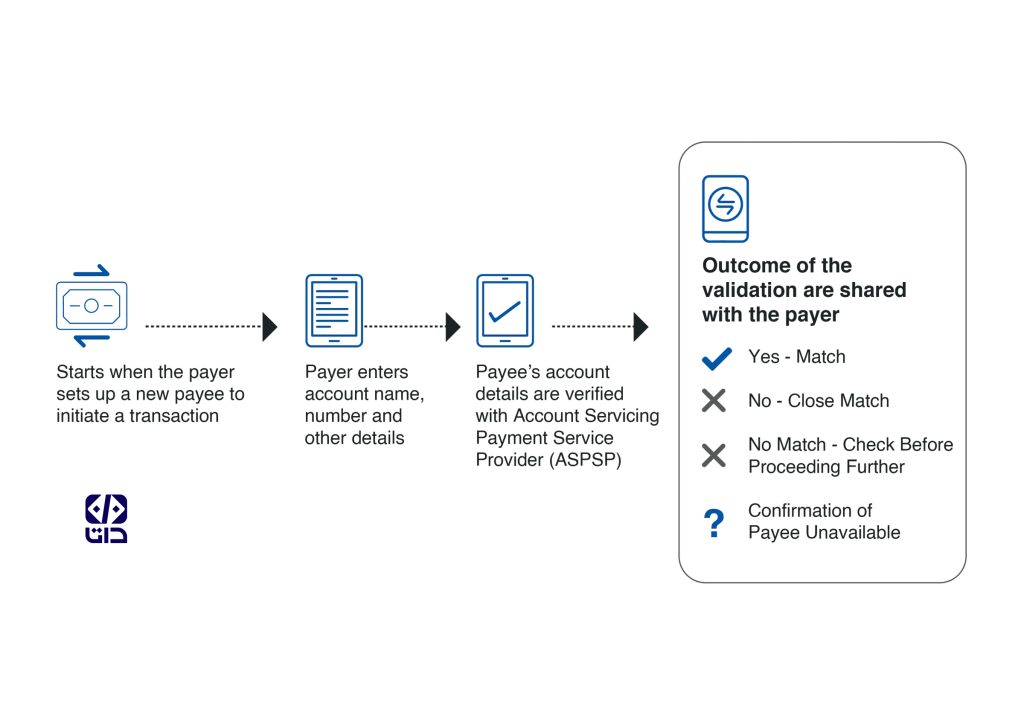

با گسترش روزافزون حملات فیشینگ و کلاهبرداریهای دیجیتال، بهویژه در حوزه پرداختهای الکترونیکی، مفهومی بهنام «تأیید اطلاعات گیرنده یا همان تأیید حساب مقصد» که معادل Confirmation of Payee (CoP) است شکل گرفت تا امنیت پرداختها و کاهش کلاهبرداریها تضمین شود. تأیید حساب مقصد (Confirmation of Payee) یک فرآیند امنیتی در نظام پرداختهای بانکی است که پیش از انجام انتقال وجه، صحت اطلاعات گیرندهی حساب (از جمله نام صاحب حساب بانکی) را بررسی و تأیید میکند.

هدف اصلی این سامانه، کاهش اشتباهات در پرداختها و جلوگیری از کلاهبرداریهای مالی است، بهویژه در مواردی که مهاجمان سایبری تلاش میکنند با جعل هویت افراد یا مؤسسات معتبر، مبالغی را به حسابهای نادرست منتقل کنند.

بانک پیش از تکمیل تراکنش، اطلاعات وارد شده توسط مشتری را با دادههای واقعی حساب گیرنده تطبیق داده و نتیجهی این تطبیق را به مشتری اطلاع میدهد تا از صحت انتقال اطمینان حاصل شود. این مقاله، پیشرفت پیادهسازی CoP و میزان موفقیت در کاهش کلاهبرداریهای پرداختهای مجاز (Authorized Push Payment Fraud) را در چهار منطقهی جهان – اروپا، خاورمیانه و آفریقا (EMEA)، آسیا-پاسیفیک (APAC)، و آمریکای شمالی – بررسی میکند.

با توجه به پیشرفتهای روزافزون در حوزههای فناوری، این مقاله بهوضوح نشان میدهد که دنیا به سمت استفاده از ابزارها و راهکارهای نوآورانهای چون تحلیل دادهها و هوش مصنوعی حرکت میکند. این پیشرفتها در تلاش برای ارتقاء امنیت و کاهش خطرات کلاهبرداری در سیستمهای پرداختی صورت میگیرند. امروز، تأسیس سامانههایی همچون تأیید گیرنده (Confirmation of Payee) نه تنها به بهبود کیفیت تراکنشهای مالی کمک میکند، بلکه نشانهای از تحول در صنعت مالی است که با استفاده از فناوریهای نوین در پی حل بحرانهای کلاهبرداری و ناهماهنگیهای اطلاعاتی است.

چرا تأیید گیرنده اهمیت دارد؟

زمانی که فرد یا سازمانی قصد انجام یک تراکنش مالی دارد، معمولا فرض بر این است که نام دارنده حساب، شماره حساب و شناسههای دیگر با دقت بررسی میشود. اما در واقعیت، این بررسیها همواره انجام نمیشوند و همین خلأ باعث رشد گسترده APP Fraud شده است.

در پاسخ به این تهدید، انگلستان پیشگام شد و با استفاده از الگوی «سهگانهسازی» اطلاعات گیرنده شامل نام، شماره حساب و کد شعبه، مدل CoP را ایجاد کرد. این مدل نهتنها میزان کلاهبرداری را کاهش داده، بلکه باعث کاهش پرداختهای اشتباهی نیز شده است.

نحوه عملکرد CoP

- اگر اطلاعات واردشده دقیقاً با اطلاعات بانکی مطابقت داشته باشد، پرداخت انجام میشود.

- اگر نام مشابه باشد، نام واقعی دارنده حساب به پرداختکننده نمایش داده میشود تا تصحیح صورت گیرد.

- در صورت عدم تطابق، از انجام تراکنش جلوگیری شده و به کاربر هشدار داده میشود.

نقش مدلهای جبرانی

در سال ۲۰۱۹، مدل جبرانی مشروط (Contingent Reimbursement Model) در انگلستان معرفی شد که بر اساس آن، در صورتی که گیرنده بهدرستی تأیید شده باشد، بانکها موظف به بازپرداخت مبلغ در صورت وقوع کلاهبرداری هستند. از اکتبر ۲۰۲۴ نیز سازمان نظارتی پرداختها (PSR) در انگلستان بانکها را ملزم به بازپرداخت خودکار قربانیان APP Fraud کرده است.

بهطور مثال، در انگلستان، تنها در نیمه اول سال ۲۰۲۴ حدود ۲۱۳ میلیون پوند در نتیجهی APP Fraud از دست رفته است. اما حدود ۵۹درصد از این مبلغ به قربانیان بازگردانده شده است.

تحلیل منطقهای: EMEA

در منطقهی EMEA، کشورهای پیشرفته مانند انگلستان و هلند با پیادهسازی کامل مدل CoP موفقیتهای قابل توجهی در کاهش کلاهبرداریهای پرداختی و اشتباهات تراکنشی داشتهاند. این کشورها با بهرهگیری از تکنولوژیهای نوین مانند تحلیل دادههای بزرگ و یادگیری ماشین، نه تنها توانستهاند خطر کلاهبرداریها را کاهش دهند بلکه باعث افزایش اطمینان مشتریان به امنیت سیستمهای پرداخت خود شدهاند. این روند در تضاد با کشورهای دیگر در این منطقه است که هنوز در مراحل آزمایشی قرار دارند و در حال بررسی چگونگی ادغام فناوریهای جدید بهویژه در زمینه تطبیق دادهها هستند. برای مثال کشورهایی مانند فرانسه، آلمان و اسپانیا.

تحلیل منطقهای: آمریکای شمالی

در آمریکای شمالی، با اینکه کشورهایی مانند ایالات متحده و کانادا هنوز در مرحله آزمایشی برای پیادهسازی مدل CoP هستند، رشد سریع خدمات پرداخت آنی مانند FedNow و همراه با آن افزایش قابل توجه کلاهبرداریهای دیجیتال، نشاندهنده نیاز فوری به بهکارگیری فناوریهای نوین مانند هوش مصنوعی و سیستمهای تشخیص هویت چندمرحلهای است. اگرچه ایالات متحده هنوز در مراحل ابتدایی برای مقابله با این بحران است، اما پیادهسازی فناوریهای پیشرفته میتواند نقش حیاتی در بهبود وضعیت ایفا کند. برای مثال، استفاده از هوش مصنوعی برای شناسایی رفتارهای غیرعادی و پیشبینی کلاهبرداریهای احتمالی میتواند بهعنوان یک راهکار اساسی مطرح شود.

کانادا در سال ۲۰۲۳ با رشد ۳۹ درصدی میزان کلاهبرداریهای دیجیتال نسبت به میانگین جهانی روبرو شد.

تحلیل منطقهای: APAC

منطقه آسیا-پاسیفیک که میزبان بیش از نیمی از جمعیت جهان است، با یکی از پرچالشترین محیطهای پرداختی و تکنولوژیک دنیا روبروست. این منطقه که رشد تجارت الکترونیک، استفاده از پرداختهای آنی و توسعه سریع سیستمهای مالی دیجیتال را تجربه میکند، همزمان شاهد رشد فزایندهی کلاهبرداریهای پرداختی نیز است.

۱. وضعیت کلی: تنوع بالا در راهکارها، کمبود هماهنگی منطقهای

طبق گزارش Bottomline Technologies، در اکثر کشورهای آسیایی هنوز مدلی دقیقا مطابق با Confirmation of Payee (CoP) یا Verification of Payee (VoP) بهصورت گسترده وجود ندارد. با این حال، مدلهایی از احراز هویت چندمرحلهای (2FA) و تطبیق اطلاعات حساب با شماره تلفن یا ایمیل بهصورت بومی اجرا میشود.

نکته کلیدی: در APAC برخلاف اروپا، فرآیند تطبیق گیرنده نه در سطح بانکهای انفرادی، بلکه بیشتر در بستر زیرساختهای ملی پرداخت تعریف شده است.

۲. جنوب شرق آسیا: فرصتهای بزرگ، تهدیدهای جدی

رشد تجارت الکترونیک و حملات مهندسی اجتماعی (Social Engineering Attacks)

در زمینه امنیت سایبری، حملات مهندسی اجتماعی به روشهایی اطلاق میشود که کلاهبرداران با استفاده از دستکاری یا فریب افراد، تلاش میکنند به اطلاعات حساس یا دسترسیهای غیرمجاز دست پیدا کنند. این حملات معمولاً با استفاده از فریبهای روانشناختی و تحت تأثیر قرار دادن احساسات، رفتارها یا اعتماد فرد هدف انجام میشوند.

در جنوب شرق آسیا، با افزایش حجم خرید آنلاین، کلاهبرداریهایی مانند: جعل هویت فروشندگان، سرقت اطلاعات حساب کاربران و فریب در سرمایهگذاریهای جعلی رشد قابلتوجهی داشتهاند.

براساس گزارش سازمان ملل متحد (۲۰۲۴): در میانمار و کامبوج دستکم ۲۲۰ هزار نفر در کمپهای تحت کنترل باندهای سازمانیافته مجبور به اجرای کلاهبرداریهای آنلاین شدهاند.

این موارد شامل کلاهبرداری عاشقانه (راهبردی که کلاهبرداران با استفاده از احساسات و روابط عاشقانه یا دوستانه، تلاش میکنند فرد مقابل را به سمت دادن پول یا اطلاعات حساس سوق دهند)، سرمایهگذاریهای ساختگی و قمار آنلاین غیرقانونی است که در کشورهای لائوس، فیلیپین و تایلند نیز گزارش شدهاند.

۳. جنوب آسیا: هند در خط مقدم دیجیتالیشدن و کلاهبرداری

هند یکی از پیشرفتهترین سیستمهای پرداختی آسیاست و سیستم UPI (Unified Payments Interface) بهطور گسترده مورد استفاده قرار میگیرد. اما همین موفقیت، درهای جدیدی برای کلاهبرداران باز کرده است.

طبق دادههای ACI Worldwide:

- خسارات ناشی از APP Fraud در هند از ۳۳۰ میلیون دلار در ۲۰۲۱ به ۱.۶ میلیارد دلار در ۲۰۲۶ خواهد رسید.

- این رشد سریع، با رشد همزمان پرداختهای آنی همراه است که به بیش از ۷.۱ میلیارد دلار میرسد.

چالش کلیدی هند: عدم وجود پایگاه داده مرکزی برای تطبیق نام دارنده حساب با شماره حساب (مانند IBAN-name match در اروپا) که پیادهسازی CoP را با مشکل مواجه میکند.

۴. شمال شرق آسیا: آرامش سطحی، اما تهدیدهای پنهان

الف) ژاپن:

ژاپن در اتکا به فناوری 3DSecure برای کاهش تقلب موفق بوده و دارای یکی از پایینترین نرخهای کلاهبرداری در تجارت الکترونیک داخلی است. با این حال، افزایش ۸.۳ درصدی در کلاهبرداریهای تلفنی و آنلاین در سال ۲۰۲۳ نشان میدهد که تهدیدها در حال افزایشاند.

ب) کره جنوبی، تایوان و چین:

سیستمهای پرداخت پیشرفته مانند KakaoPay، Alipay و WeChat Pay به شدت رشد کردهاند. بهدلیل سیستمهای بسته و متمرکز، اجرای CoP بهصورت درونسازمانی انجام میشود، ولی فاقد چارچوب هماهنگ بینالمللی است.

۵. استرالیا و نیوزیلند: راهکارهای پیشرفته اما نیازمند مقررات جدید

در استرالیا، رشد استفاده از پرداختهای آنلاین باعث افزایش حملات کلاهبرداری شده است. بر اساس گزارش Australia Post: حجم تجارت الکترونیک تا سال ۲۰۲۵ به ۳۵ میلیارد دلار خواهد رسید. اما این رشد با افزایش حملات فیشینگ، سرقت دادهها و کلاهبرداری همراه خواهد بود.

راهکارهای پیشنهادی در استرالیا شامل استفاده از Swift برای تطبیق اطلاعات حسابها و فناوریهای نظیر احراز هویت دو مرحلهای، بررسی رفتار کاربران و تحلیل تراکنشها است.

۶. خاورمیانه: چالشهای فرهنگی، فنی و اطلاعاتی

در بسیاری از کشورهای خاورمیانه، بهویژه در کشورهای حوزه خلیج فارس، تماسهای تلفنی جعلی، فیشینگ و مهندسی اجتماعی رایجترین اشکال APP Fraud هستند. اما تشخیص میزان موفقیت یا شکست این حملات دشوار است، چرا که در بسیاری از موارد، شرکتها یا افراد مایل به گزارشدهی نیستند.

مشکل اصلی: «فرهنگ سکوت»؛ بسیاری از سازمانها تمایل ندارند نقاط ضعف خود را علنی کنند یا مورد تحقیق عمومی قرار گیرند، که این موضوع باعث کمبود دادهی دقیق در منطقه شده است.

دادهها و آمار قابل استناد از منطقه

بر اساس گزارشی از AGBI و LexisNexis Risk Solutions:

- روزانه ۵۰ هزار حمله سایبری در امارات متحده عربی خنثی میشود، از جمله باجافزار و حملات تروریسم سایبری.

- 32 درصد از مدیران امنیت اطلاعات (CISOs) در خاورمیانه، افزایش چشمگیر حملات هدفمند در سال ۲۰۲۳ را گزارش کردهاند.

- از هر ۱۱ درخواست افتتاح حساب، یک تقلب شناسایی شده است.

- 41 درصد از حملات سایبری از نوع مهندسی اجتماعی هستند، شامل تماسهای جعلی از طرف بانک یا ایمیلهای فریبنده.

این حملات اغلب با اهداف روانی نظیر ترساندن یا ایجاد حس اضطرار در قربانی طراحی میشوند تا اطلاعات حساس یا پرداختی از وی دریافت شود.

چشمانداز آینده: استفاده از فناوریهای نوین

با توجه به بحرانهای گستردهای که در اثر کلاهبرداریهای پرداختی و حملات دیجیتال به وجود آمده، استفاده از دادههای بزرگ و هوش مصنوعی میتواند راهحلی مؤثر برای کاهش این تهدیدات باشد. هوش مصنوعی میتواند با تحلیل الگوهای رفتاری تراکنشها، حسابهای مشکوک را شناسایی کرده و از وقوع کلاهبرداریها پیشگیری کند. علاوه بر این، استفاده از یادگیری ماشین برای تجزیه و تحلیل رفتار کاربران، شناسایی تراکنشهای غیرعادی و ارائه هشدار به موقع به کاربران میتواند سطح امنیت را به طور چشمگیری افزایش دهد.

در همین راستا، ابزارهایی نظیر احراز هویت بیومتریک، تحلیل صدای افراد و اثر انگشت صوتی، و سیستمهای هوش مصنوعی پیشرفته میتوانند به تأیید دقیقتر هویت و اطلاعات گیرندگان کمک کنند و اشتباهات انسانی را کاهش دهند. این فناوریها، در کنار استفاده از مدلهای تطبیق دادهها مانند IBAN-name match و تشخیص هویت چندمرحلهای، قادر خواهند بود روند کلاهبرداریها را متوقف کنند و موجب ایجاد یک سیستم پرداخت امنتر و شفافتر شوند.

این تغییرات نه تنها در قالب قوانین و مقررات جدید بلکه در بستر نوآوریهای فناورانه قابل تحقق است. بنابراین، شرکتهای ارائهدهنده راهکارهای امنیتی مانند Bottomline و Finastra تأکید دارند که یک رویکرد ترکیبی از فناوریهای نوین، مقررات دقیق و آموزش مستمر برای کاربران میتواند راهحلی جامع و مؤثر در مقابله با کلاهبرداریهای پرداختی باشد.

سخن پایانی

اگرچه اروپا در اجرای CoP پیشتاز است، اما سایر مناطق نیز بهتدریج به سمت الزامیکردن احراز هویت پیش میروند. در صورت عدم تدوین قوانین ملی یا منطقهای، مسئولیت محافظت از مشتریان بر دوش بانکها، نهادهای مالی و ارائهدهندگان خدمات پرداخت خواهد بود. بههمیندلیل، پیادهسازی راهکارهای نوین مانند CoP یا VoP باید در دستور کار همه بازیگران اکوسیستم پرداخت قرار گیرد.

این راهکارها باید بهطور مستمر با فناوریهای نوین همچون هوش مصنوعی، یادگیری ماشین و تحلیل دادههای بزرگ تلفیق شوند تا از صحت و امنیت تراکنشها اطمینان حاصل شود. در این مسیر، همکاری میان بانکها، نهادهای نظارتی و توسعهدهندگان فناوریهای مالی میتواند بهعنوان یک گام اساسی برای ایجاد یک اکوسیستم پرداخت امن و شفاف عمل کند.

نقش داده و هوش مصنوعی در پیشبرد پایداری برای بانکها

در دنیای مالی امروز، اکنون و بیش از هر زمان دیگر هدفی روشن پیش روی بانکها قرار دارد: حرکت به سوی سبز شدن و پایداری.

در رویداد Business to Planet Connect2024 که اواخر سال میلادی گذشته توسط کپژمینی (Capgemini) برگزار شده بود، مجموعهای از کارشناسان حوزه مالی، زیستمحیطی و فناوری به بررسی دقیق چالشها و فرصتهای پیش روی صنعت خدمات مالی در مسیر پایداری پرداختند. گزارشدهی، مدیریت ریسک، رشد پایدار و نوآوری فناورانه از محورهای اصلی این رویداد بود.

این نشست از آن رو اهمیت دارد که شاید یکی از نخستین بارهایی بود که متخصصان صنعت مالی و بانکی از سراسر دنیا در کنار دیگر شرکتکنندهها از صنایع مختلف گردهم آمده بودند تا به صورت خاص برای رسیدن به یک آیندهی سبز با محوریت محیط زیست، تاثیرات اجتماعی و حاکمیتی در صنعت مالی همکفری کنند. در نهایت اینکه یکی از نتایج این هماندیشی این بود که دادههای هدفمند، هوش مصنوعی پیشرفته و همکاری میانبخشی سه کلید موفقیت در دستیابی به اهداف زیستمحیطی، اجتماعی و حاکمیتی (ESG) در صنعت مالی خواهند بود.

دیدگاههای آماری: تغییر نگرش مدیران نسبت به پایداری

به گفته ستیش وبر، مدیر ارشد پایداری در بخش خدمات مالی کپژمینی، بر اساس گزارش جدید A World in Balance، بیش از ۷۰ درصد مدیران اجرایی صنعت مالی و بانکی اکنون به این باور رسیدهاند که مزایای پایداری فراتر از هزینههای آن است؛ نگرشی که بهشدت با دیدگاههای گذشته که آن را صرفاً هزینهای جانبی تلقی میکردند، متفاوت است.

همچنین، ۶۷ درصد از مدیران، آیندهی هوش مصنوعی مولد (Gen AI) را در راستای پایداری مثبت ارزیابی میکنند و منافع آن را فراتر از پیامدهای احتمالی میدانند.

مانند سایر صنایع، بخش مالی نیز در حال بازنگری در تاثیرات خود بر محیط زیست است و بررسی میکند که چگونه فناوریهای نوین و شیوههای کاری جدید میتوانند به این روند کمک کنند. در ادامه، نکات کلیدی این نشست آورده شده است:

🔹تحول در مدلهای کسبوکار بانکی؛ پایداری دیگر یک انتخاب نیست

در سالهای اخیر، برای بانکها و موسسات مالی روشن شده است که ادغام دغدغههای زیستمحیطی و اجتماعی در استراتژیهای کسبوکارشان، فقط نوعی فعالیت خیریه یا مسئولیت اجتماعی موقتی نیست بلکه ضرورتی راهبردی به شمار میرود. چراکه امروزه آمار و ارقام نشان میدهد که برای مراقبت از سیارهمان باید همه صنایع دست به کار شوند.

آن هم در زمانی که طبق گزارش مجمع جهانی اقتصاد، بیش از ۴۴ تریلیون دلار از تولید ناخالص داخلی جهان، یعنی بیش از نیمی از اقتصاد جهانی، به طبیعت وابسته است.

علاوه بر این بر اساس گزارش جدید برنامه محیط زیست سازمان ملل، برای حل گرمایش زمین، باید تغییرات دما در حد ۱.۵ درجه سانتیگراد محدود شود، لذا سرمایهگذاری جهانی در راهحلهای مبتنی بر طبیعت باید تا سال ۲۰۳۰ تقریباً سه برابر شده و به ۵۴۲ میلیارد دلار برسد.

🔹هوش مصنوعی و نقش آن در پایداری مالی

هوش مصنوعی مولد (Generative AI) به عنوان یک فناوری تحولآفرین، در دنیای مالی به ویژه در مسیر پایداری نقش حیاتی ایفا میکند. این فناوری قادر است تا با پردازش و تجزیه و تحلیل دادههای پیچیده اقلیمی و اقتصادی، به بهینهسازی فرآیندهای تصمیمگیری کمک کرده و مدلهای پیشبینی دقیقتری برای ارزیابی ریسکهای زیستمحیطی و اجتماعی ایجاد کند.

بهطور خاص، هوش مصنوعی میتواند در شبیهسازی سناریوهای مختلف تغییرات اقلیمی و ارزیابی تاثیرات بلندمدت سیاستها و استراتژیهای سبز، نقش کلیدی ایفا کند. علاوه بر این، استفاده از الگوریتمهای یادگیری ماشینی میتواند بانکها را در شناسایی و مدیریت ریسکهای محیطی و اجتماعی توانمندتر کند و به بهبود تحلیلهای مالی مرتبط با پروژههای پایدار کمک کند. این تحول فناورانه نه تنها به کاهش هزینههای ناشی از تصمیمات نادرست میانجامد، بلکه به تسریع گذار به یک اقتصاد سبز و پایدار با استفاده از دادههای بهروز و مدلهای هوشمند کمک میکند.

🔹دادههای ریسک و مالی؛ همگرایی برای تصمیمگیری هوشمند

ادغام دادههای ژئوفضایی و اطلاعات اقلیمی با سیستمهای مالی سنتی بانکها که عمدتاً برای ترازنامه و سود و زیان طراحی شدهاند، یکی از چالشهای بزرگ در دنیای امروز است. این تغییر نیازمند تغییرات ساختاری و پیشرفته در زیرساختهای بانکها است. فرآیند سنتی بانکها قادر به پردازش دادههای پیچیده و نوین ریسک زیستمحیطی و تغییرات اقلیمی نیست و این نیاز به انعطافپذیری بیشتری در سیستمها دارد.

پاسخ نوین بانکها به این چالش، حرکت به سمت معماریهای داده بومی ابری مانند Data Mesh است که زیرساختی غیرمتمرکز و انعطافپذیر برای مدیریت دادهها فراهم میکند. با استفاده از این معماری، بانکها قادر خواهند بود دادهها را بهصورت متمرکز و در قالب سرویسهای مستقل به اشتراک بگذارند و از این طریق، به تصمیمگیریهای هوشمندانهتری دست یابند.

یکی از مزایای این معماری، توانایی ایجاد سناریوهای ریسک در زمان واقعی است. این امر به بانکها کمک میکند تا در صورت درخواست سریع بانکهای مرکزی و نهادهای ناظر، سناریوهای ریسک را در لحظه طراحی و ارائه کنند. این قابلیت نه تنها بانکها را قادر میسازد که سریعتر به شرایط اقتصادی و اقلیمی واکنش نشان دهند، بلکه فرآیند تصمیمگیری را دقیقتر و مبتنی بر دادههای واقعی و بهروز میکند.

🔹توجه به زنجیره تأمین؛ از منبع تا مشتری

بانکها هنگام طراحی مدلهای کسبوکار پایدار، باید نگاهی جامع به زنجیره تأمین خود (از بخشهای بالادستی تا پاییندستی) داشته باشند.

بانکهای بزرگ عمدتا در یک اقتصاد مالی فعالیت میکنند نه اقتصاد واقعی (یعنی تمرکزشان بر فعالیتهای پولی است نه گردش کالاهای فیزیکی). بنابراین، گرچه بانکها میتوانند با محدود کردن مصرف سختافزار، کاغذ و برق اثر خود را کاهش دهند، بخش عمدهی تمرکزشان باید بر پرتفویهای پاییندستیشان باشد: یعنی مشتریانشان در صنایع مختلف، بهویژه در صنایع با ردپای کربنی بالا.

بانکهای پیشرو از طریق همکاری با مشتریان خود در حال شناسایی کاربردهای نوآورانه فناوری برای کاهش تاثیرات مخرب زیستمحیطی و فراهم کردن سیاستهای مدیریت ریسک زیستمحیطی و اجتماعی (ESRM) هستند.

🔹تحول مدلسازی اقلیمی؛ فراتر از طوفانهای بزرگ

مدلسازی بلایای طبیعی از دیرباز به بیمهگران در مواجهه با رویدادهای شدید کمک کرده است. اما اکنون، با افزایش وقایع آبوهوایی غیر فاجعهبار، این مدلسازی نیاز به توسعه دارد.

شرکتهایی با تمرکز خاص، مانند بیمهگرانی که به خانوادههای نظامی خدمت میدهند، اکنون از نقشههای اقلیمی چند لایه استفاده میکنند تا به نیازهای خاص پاسخ دهند.

همکاری کپژمینی با OS-Climate و توسعه Business for Planet Modeling بر بستر Google Cloud، گامی مهم در تحلیل سناریوهای اقلیمی برای مدیریت ریسک فیزیکی و انتقالی در نهادهای مالی به شمار میرود.

🔹مدیریت ریسک طبیعت؛ همکاری فراتر از رقابت

حتی بانکهایی که ریسک اقلیمی را وارد سیستم مدیریت ریسک بنگاهی (ERM) خود کردهاند، ممکن است هنوز درک کاملی از ریسکهای طبیعت و تنوع زیستی نداشته باشند. در دنیای پیچیده امروز که تغییرات اقلیمی و بحرانهای زیستمحیطی به تهدیدات جدی برای آینده بشریت تبدیل شدهاند، درک دقیق و جامع این ریسکها برای عملکرد درست سازمانها حیاتی است.

اینجاست که Taskforce on Nature-related Financial Disclosures (TNFD) وارد عمل میشود. این کارگروه با بیش از ۲۰ تریلیون دلار دارایی تحت مدیریت اعضایش، چارچوب LEAP (شناسایی، ارزیابی، تحلیل، آمادگی) را ارائه کرده است تا درک ریسکهای مرتبط با طبیعت برای سازمانها در هر صنعت و منطقهای آسانتر شود. با استفاده از این چارچوب، سازمانها قادر خواهند بود بهطور دقیقتری تهدیدات و فرصتهای زیستمحیطی را شناسایی کنند و به این ترتیب به بهبود عملکرد مالی خود در دنیای در حال تغییر بپردازند.

با این حال، یکی از چالشهای اصلی در این زمینه، نبود منبع داده واحد برای تمام عناصر تنوع زیستی است. برای مثال، اطلاعات مربوط به ریسکهای مرتبط با جنگلها، گونههای در حال انقراض، یا آلودگیهای اکوسیستمها در منابع مختلفی موجود است که با یکدیگر همراستا نیستند. بنابراین، همکاری با ارائهدهندگان داده و مشتریان اهمیت بیشتری مییابد. برای حل این مشکل، استفاده از تکنولوژیهای پیشرفته و پلتفرمهای دادهمحور میتواند در ایجاد ارتباطات بهتر و دقیقتر میان بخشهای مختلف صنعت و محیطزیست نقش کلیدی ایفا کند.

صنعت مالی و اقتصادی در حال گذار به دوران جدیدی است که در آن، تابآوری اقلیمی و پاسخگویی به ریسکهای زیستمحیطی از مهمترین اولویتها به شمار میروند. در این مسیر، همکاریهای فراتر از رقابت به شکل فزایندهای ضروری خواهند بود. در ابتدا ممکن است همکاریها اندک و پراکنده باشند، اما منافع مشترک و الزامات جهانی، مسیر را برای همافزایی بیشتر باز خواهد کرد. این همکاریها به ویژه در مواجهه با بحرانهای زیستمحیطی جهانی همچون تغییرات اقلیمی و کاهش تنوع زیستی، امکان ایجاد راهحلهای پایدار و مؤثر را فراهم میآورد. این نوع همکاریها نه تنها به محافظت از محیط زیست کمک میکنند بلکه در بلندمدت نیز باعث تقویت پایداری مالی و اجتماعی سازمانها خواهند شد.

در این راستا، استفاده از استانداردهای جهانی مانند گزارشگری مالی مرتبط با طبیعت و پذیرفتن مسئولیتهای جمعی برای حفاظت از منابع طبیعی، میتواند سازمانها را در مسیر رشد پایدار و مبتنی بر مسئولیت اجتماعی هدایت کند.

🔹پایداری و سودآوری؛ دو روی یک سکه

ساخت زیرساختهای انرژی سبز نیاز به هزاران میلیارد دلار سرمایهگذاری دارد و این موضوع، فرصتی طلایی برای رشد بانکها به شمار میرود.

در دنیای امروز، مؤسسات مالی نه تنها سرمایه کافی برای حمایت از فناوریهای پاک و اقلیمی دارند، بلکه بسیاری از بانکهای بزرگ نیز متعهد شدهاند که بیش از ۱ تریلیون دلار برای تامین مالی پایدار و گذار انرژی تا سال ۲۰۳۰ اختصاص دهند.

سرمایهگذاری در زیرساختهای فیزیکی، از جمله انرژیهای تجدیدپذیر و زیرساختهای سبز، همراستا با استانداردسازی بازارهای کربن و انتشار گواهیهای تجاری سبز، به ایجاد یک اقتصاد پایدار و متوازن کمک میکند. نقش بانکها در این فرآیند از اهمیت ویژهای برخوردار است، چرا که بدون تأمین مالی و هدایت منابع مالی به سمت پروژههای سبز، تحقق این اهداف دست نیافتنی خواهد بود.

این ممکن است بزرگترین تحول اقتصادی در تاریخ بشر باشد. برای تسریع این گذار به یک اقتصاد سبز و پایدار، به سرمایه هنگفت، همکاریهای فراگیر میان نهادهای مختلف و ادغام فناوری و داده نیاز داریم. این تحول به محافظت از کره زمین کمک میکند و در بلندمدت منجر به ایجاد فرصتهای جدید اقتصادی و افزایش سودآوری برای سازمانها خواهد شد.

کلام آخر

بانکها، بیمهگران و نهادهای مالی در آستانهی تحولی بزرگ و برگشتناپذیر در مسیر پایداری قرار دارند.

دادهها، فناوری و همکاری سه محرک اصلی در این مسیر هستند و هر نهاد مالی که بخواهد آیندهمحور و تاثیرگذار باشد، باید همین امروز حرکت کند.

شرکت داده و اعتبارسنجی ایرانیان (داتا) در حوزه تخصصی هوش مصنوعی و فناوری داده موفق به دریافت مجوز دانشبنیان نوآور از کارگروه ارزیابی شرکتها و مؤسسات دانشبنیان معاونت علمی و فناوری ریاست جمهوری شد.

به گزارش روابط عمومی داتا، این دستاورد به واسطه طراحی و تولید محصول نوآورانه «سامانه مدیریت ریسک و پیشبینی ریسک نقدینگی» به دست آمده است که بستری یکپارچه تحت وب برای مدیریت انواع ریسکها در صنعت بانکداری فراهم و با بهرهگیری از الگوریتمهای هوش مصنوعی، ریسک نقدینگی را به صورت ویژه پیشبینی می کند.

برخلاف سامانههای مشابه موجود که تنها بر یک نسبت مالی خاص تمرکز میکنند، این سامانه با ریزدانگی در سطح مشتری عمل کرده و با تحلیل دادههای جامع شامل اطلاعات مالی، تراکنشی و دموگرافیک مشتریان در کنار شاخصهای کلان اقتصادی، تخمین دقیقتری از میزان ریسک نقدینگی ارائه میدهد.

علاوه بر این، قابلیتهای این سامانه فراتر از مدیریت ریسک نقدینگی بوده و در حوزههای متنوعی همچون پیشبینی منابع مشتریان، سنجش احتمال نکول تسهیلات، اعتبارسنجی مشتریان و کمک به برنامهریزیهای بلندمدت و کوتاهمدت بانکها نیز کاربرد دارد.

کسب عنوان دانشبنیان برای داتا، علاوه بر تأیید توانمندیهای فنی این شرکت، امکان بهرهمندی از حمایتهای قانونی و مزایای ویژه شرکتهای دانشبنیان را فراهم میکند و مسیر توسعه فناوریهای بومی در صنعت مالی و بانکی کشور را هموارتر خواهد ساخت.

علی گلزاده، مدیرعامل داتا، در این خصوص گفت: «کسب مجوز دانشبنیان، نشاندهنده تعهد راسخ ما به نوآوری و توسعه فناوریهای در راستای هوشمندسازی صنعت مالی کشور است. داتا مصمم است با خلق راهکارهای هوشمند و نوآورانه، نقشی تأثیرگذار در شکلدهی آینده اقتصاد دیجیتال کشور ایفا کند.»

ظهور هوش مصنوعی (AI) عصر جدیدی از تحول دیجیتال را آغاز کرده است. در بخش بانکداری که به سرعت در حال پیشرفت است، ادغام هوش مصنوعی (AI) کمتر یک انتخاب از بین گزینههای موجود و بیشتر به یک پله مهم و ضروری برای رشد تبدیل شده است. این صنعت با یک نقطه عطف در پذیرش هوش مصنوعی مواجه است که در آن سازمانها یا فرصتهای پیش روی خود را در آغوش می گیرند یا در خطر عقب ماندن هستند!

به دیگر بیان، تصمیم برای ترکیب هوش مصنوعی باید یک تصمیم استراتژیک باشد و با هدف رسیدگی به چالشهای تجاری خاص باشد و نه صرفاً یک رویکرد هیجانی سریع به سمت آخرین روندها و مدها. دلیل آن این است که شناسایی چالشهای بازدارنده رشد و ارزیابی قابلیت هوش مصنوعی به عنوان یک راه حل، یک رویکرد عملی و مقرون به صرفه است که هر استراتژیستی که ایفای نقشی موثرتر را در دنیای بانکداری امروز دنبال میکند لاجرم باید این مسیر را دنبال کند.

فرصت بزرگ، چالشهای بسیار بزرگتر!

هوش مصنوعی در بانکداری میتواند انقلابی در خدمات مشتری، کاهش ریسک، تسریع تراکنشها و ارتقاء کارایی ایجاد کند. با این حال، چالشهای مهمی نیز سر راه وجود دارد که به اندازه فرصتها مهم و بزرگ هستند. برای مثال میتوان به این چالشها اشاره کرد:

- 🔹بانکها بیش از هر زمان دیگری با حجم عظیمی از دادهها مواجهاند.

- 🔹صحت، کیفیت، و حفظ حریم خصوصی این دادهها حیاتی است.

- 🔹پیروی از الزامات قانونی و استانداردهای بینالمللی، نیازمند برنامهریزی دقیق است.

یادمان باشد که دادهها ستون فقرات هر استراتژی موفق در AI هستند. صرفاً دسترسی به داده کافی نیست؛ باید با دقت، امنیت، و انطباق کامل با مقررات از آن استفاده شود.

ادغام هوش مصنوعی: یک تصمیم استراتژیک، نه دنبالهروی از مد

متخصصان و کارشناسان حوزه فناوری و کسبوکار همگی بر این نکته تأکید دارند که استفاده از هوش مصنوعی نباید تنها به یک واکنش سطحی به موجهای جدید تکنولوژیک تبدیل شود. در حالی که پیشرفتهای سریع در زمینه هوش مصنوعی و سایر فناوریها ممکن است توجهها را جلب کند، ضروری است که این تکنولوژیها بهطور استراتژیک و هدفمند در پاسخ به نیازها و چالشهای واقعی کسبوکار بهکار گرفته شوند. در واقع، به جای اینکه صرفاً از خود بپرسیم «چطور میتوان از AI استفاده کرد؟»، باید این سوال را مطرح کنیم:

«چه موانعی بر سر رشد ما وجود دارد، و آیا هوش مصنوعی میتواند راهحلی مؤثر برای آنها باشد؟»

این نگاه عملی و مقرونبهصرفه، مسیر تحول هوشمندانه را هموار میسازد. این تغییر رویکرد به سازمانها کمک میکند تا تصمیمات هوشمندانهتری در زمینه بهکارگیری AI اتخاذ کنند و مطمئن شوند که این تکنولوژی نه تنها به رشد کسبوکار آنها کمک میکند، بلکه چالشهای واقعی را نیز حل میکند. از این رو، استفاده بهینه و استراتژیک از هوش مصنوعی میتواند به عنوان یک محرک مؤثر برای نوآوری و رقابت در دنیای دیجیتال امروز عمل کند.

یکی از بزرگترین اشتباهاتی که سازمانها در مسیر دیجیتالیسازی مرتکب میشوند، ادغام فناوریهای نوین بدون هدف مشخص و صرفاً بهعنوان پاسخی به روندهای روز است. در زمینه هوش مصنوعی، این اشتباه میتواند پرهزینهتر از همیشه باشد.

بانکها نباید صرفاً به این دلیل که «همه به سمت AI میروند»، پروژهای با عنوان «هوش مصنوعی» را آغاز کنند. بلکه باید بر مبنای تحلیل دقیق نیازهای کسبوکار، منابع در دسترس و اهداف روشن، تصمیمگیری کنند.

چرا باید با نگاه استراتژیک به AI نگریست؟

ادغام هوش مصنوعی مانند تعویض یک نرمافزار ساده نیست. این فناوری قرار است به بخشهایی از فرآیند تصمیمگیری بانک دسترسی پیدا کند و در برخی موارد، جایگزین آن شود. بنابراین بدون داشتن:

- درک روشن از مسئلهای که قرار است حل شود،

- نقشه راه قابل سنجش برای پیادهسازی،

- و شاخصهای دقیق برای سنجش موفقیت،

نتیجه پروژه نه تنها مؤثر نخواهد بود، بلکه ممکن است موجب اتلاف منابع، آسیب به اعتبار بانک و بیاعتمادی مشتریان شود.

نگاه راهبردی یعنی چه؟

یک تصمیم استراتژیک برای ادغام AI یعنی:

- مشخص کردن چالشها یا گلوگاههای عملیاتی موجود

-آیا در اعتبارسنجی تسهیلات مشکل زمانبر بودن دارید؟

-آیا تماسهای پرتکرار مرکز تماس، منابع انسانی را مستهلک کردهاند؟

آیا تحلیل ریسک در معاملات کلان، کند یا نادقیق است؟

- سنجش تطابق AI با نیاز تعریفشده

-آیا AI در این زمینه میتواند دقت، سرعت یا هزینه را بهبود دهد؟

-مدل یادگیری ماشین چقدر باید پیچیده باشد؟ (مدل کوچکتر اما تخصصی یا مدل بزرگ و همهمنظوره؟)

- طراحی معماری مناسب برای پیادهسازی

-چه زیرساختی نیاز است؟

-دادههای موردنیاز در کجا هستند؟ آیا آماده مصرف هستند؟

-نیاز به سیستم هیبریدی است یا ابری کامل؟

- محاسبه هزینه و بازده سرمایهگذاری (ROI)

یک گراف ساده با محور افقی (میزان سرمایهگذاری) و محور عمودی (میزان بازده) میتواند به اولویتبندی پروژهها کمک کند.

پیچیدگی ادغام را دستکم نگیرید!

همانطور که در گزارش Red Hat نیز اشاره شده، پیچیدگی فنی یکی از اصلیترین عواملی است که بانکها را از اجرای موفق AI بازمیدارد. هوش مصنوعی بهخودیخود یک راهحل مستقل نیست؛ بلکه باید در تار و پود فرآیندها، سیاستها، و دادههای سازمان تنیده شود.

برای مثال:

- 🔵اگر سامانههای اصلی بانک بر زیرساختهای قدیمی بنا شدهاند، ممکن است نیاز به مهاجرت یا بازطراحی سیستم باشد.

- 🔵یا اگر دادههای مشتری بهصورت سیلوهای مجزا ذخیره شدهاند، ابتدا باید پروژههای یکپارچهسازی داده اجرا شوند.

همچنین مقررات سختگیرانه بانکی، بهویژه در حوزه امنیت داده و شفافیت تصمیمات، باید از ابتدا در طراحی لحاظ شوند؛ نه در مرحله اجرا.

مزایای واقعی فقط با بینش واقعی به دست میآیند

ادغام هوش مصنوعی اگر بهدرستی انجام شود، میتواند فرآیندهای بانکی را متحول، کیفیت خدمات را ارتقا، هزینهها را کاهش، و امنیت را افزایش دهد. اما اگر صرفاً بهعنوان یک پروژه تبلیغاتی یا پیروی از جریان روز انجام شود، نهتنها مزایای آن محقق نمیشود، بلکه ممکن است سازمان را دچار آشفتگی عملیاتی کند. استفاده از AI باید بر پایه تفکر سیستمی، تفکیک دقیق نیازها، و هماهنگی بین واحدهای فناوری، کسبوکار، حقوقی و ریسک باشد.

موانع اصلی در مسیر ادغام AI در بانکداری

۱. زیرساختهای قدیمی: بسیاری از بانکها همچنان از سیستمهای قدیمی (Legacy Systems) استفاده میکنند که ادغام فناوریهای پیشرفته با آنها چالشبرانگیز است.

۲. کمبود نیروی متخصص: بازار جهانی با کمبود متخصصان هوش مصنوعی مواجه است. آموزش داخلی یا همکاری با تأمینکنندگان خارجی، تنها راهحل موجود است.

۳. ریسکهای سیستمی: استفاده انبوه از مدلهای مشابه میتواند باعث رفتارهای یکنواخت و حتی سقوطهای ناگهانی بازار شود.

۴. مسائل اخلاقی و شفافیت: سیستمهای AI نباید جعبهسیاه باقی بمانند. شفافیت، تبیینپذیری و انصاف، اصولی حیاتی هستند.

مدیریت مؤثر داده: پیشنیاز کلیدی موفقیت

هوش مصنوعی بدون دادههای باکیفیت، فقط نامی زیباست. برای موفقیت در ادغام AI باید مطمئن شویم که:

- 🔵دادهها بیطرفانه و دقیق هستند؛

- 🔵تاریخچه و منبع دادهها قابل ردیابیاند؛

- 🔵از مدلهای غیرمتمرکز مانند یادگیری فدرال (Federated Learning) برای آموزش مدلها بدون انتقال داده استفاده میشود؛

- 🔵و تمام فرآیندها مطابق مقررات حفظ حریم خصوصی و مالکیت داده پیش میروند.

AI برای ارتقای عملیات، نه فقط کاهش هزینهها

- –خودکارسازی فرآیندها: از تأیید تراکنشها تا پاسخگویی به مشتریان، AI میتواند بهرهوری را افزایش دهد.

- –افزایش دقت در تصمیمگیری: تحلیل دادههای عظیم در زمان واقعی میتواند بینشهایی برای پیشبینی، مدیریت ریسک و شخصیسازی خدمات فراهم آورد.

- –توانمندسازی کارکنان: بهجای جایگزینی نیروی انسانی، AI میتواند آنها را از انجام وظایف تکراری آزاد کرده و به سمت تحلیل و تصمیمسازی سوق دهد.

دیدگاه ROI محور (بازگشت سرمایه) در پیادهسازی AI

یکی از رویکردهای کلیدی برای پیادهسازی موفق هوش مصنوعی در صنعت بانکداری، استفاده از یک ماتریس تصمیمگیری ساده است که به بانکها این امکان را میدهد تا پروژههای AI را به صورت هوشمندانهتری اولویتبندی کنند. در این ماتریس، دو محور اصلی وجود دارد:

- محور افقی: میزان سرمایهگذاری موردنیاز

این محور نشاندهنده مقدار منابع مالی و زمانی است که برای اجرای پروژههای هوش مصنوعی باید اختصاص داده شود. به عبارت دیگر، هر پروژهای که در این بخش قرار میگیرد، بسته به نیاز به سرمایه و منابع، درجه پیچیدگی و زمانبر بودنش متفاوت خواهد بود.

- محور عمودی: بازدهی مورد انتظار

این محور به میزان تأثیر یا سودآوری مورد انتظار از پیادهسازی هوش مصنوعی در یک پروژه خاص اشاره دارد. در واقع، هر پروژه در این بخش بر اساس نتایج مورد انتظار و نقشی که میتواند در بهبود عملکرد و کارایی سازمان ایفا کند، ارزیابی میشود.

این رویکرد به بانکها کمک میکند تا پروژههای هوش مصنوعی خود را بر اساس منابع در دسترس و تأثیر واقعی آنها اولویتبندی کنند و اطمینان حاصل کنند که از سرمایهگذاریهای انجامشده بیشترین بهره را میبرند.

ارزیابی تأثیر هوش مصنوعی باید عددی و روشن باشد

برای سنجش موفقیت پیادهسازی هوش مصنوعی، معیارهایی باید تعیین شود که جنبههای کسبوکار را اندازهگیری کنند و فقط به جنبههای فنی مانند حجم دادهها یا توان پردازشی اکتفا نکنند. موفقیت باید با استفاده از شاخصهای قابل اندازهگیری، روشن و قابل اثبات ارزیابی شود. برخی از این شاخصها عبارتند از:

- 🔵بهبود رضایت مشتری با استفاده از چتباتهای هوشمند (استفاده از چتباتهای هوشمند برای پاسخگویی به سوالات مشتریان به طور 24/7 و کاهش زمان انتظار، که منجر به افزایش رضایت و وفاداری مشتریان میشود.)

- 🔵کاهش نرخ تراکنشهای مشکوک از طریق مدلهای تشخیص تقلب (به کارگیری مدلهای هوش مصنوعی برای شناسایی و جلوگیری از تقلبهای مالی، که در نتیجه، بانکها قادر به کاهش خسارات ناشی از تراکنشهای مشکوک و کلاهبرداری خواهند بود.)

- 🔵افزایش سرعت و دقت اعتبارسنجی در وامدهی (استفاده از الگوریتمهای هوش مصنوعی برای تحلیل دقیقتر و سریعتر درخواستهای وام، که منجر به تصمیمگیریهای بهینهتر و تسریع روند اعتبارسنجی خواهد شد.)

جمعبندی: مهمترین ریسک، عدم استفاده است

اگرچه پیادهسازی هوش مصنوعی همانند هر فناوری نوین دیگری، با ریسکهایی همراه است – از جمله حریم خصوصی، ریسک سیستمی و هزینههای اجرایی- اما در حقیقت بزرگترین ریسک، نادیده گرفتن آن است.

در دنیای بانکداری دیجیتال، موفقیت در آینده به توانایی استفاده از هوش مصنوعی بستگی دارد؛ نه صرفاً به تکنولوژی، بلکه به بینش، برنامهریزی و اجرای هوشمندانه آن.

گفتوگو با علی گلزاده، مدیرعامل داتا، درباره برنامهها و چشمانداز دو سال آینده این شرکت

در دنیای امروز، تحول دیجیتال و استفاده از فناوریهای نوین مانند کلان دادهها و هوش مصنوعی به یکی از ارکان اصلی موفقیت در صنایع مختلف تبدیل شده است. صنعت بانکداری نیز از این قاعده مستثنی نیست و با پیشرفتهای اخیر، بانکها در حال استفاده از این فناوریها برای بهبود خدمات خود و افزایش بهرهوری هستند. شرکت داده و اعتبارسنجی تجارت ایرانیان (داتا) در سال ۱۴۰۲ تأسیس شد تا نیازهای موجود در حوزه مدیریت و حاکمیت داده و هوش مصنوعی را در بانک تجارت و در یک چشمانداز بلندمدتتر در صنعت بانکی کشور مرتفع کند. توسعه زیرساختها، تجزیهوتحلیل کلاندادهها و ارائه خدمات هوش مصنوعی از جمله خدمات در حال توسعه داتاست؛ شرکتی که قصد دارد با تمرکز بر کلانداده و هوش مصنوعی، یکی از بازیگران موثر و کلیدی در صنعت بانکی ایران باشد؛ آیندهای که علی گلزاده، مدیرعامل داتا، اعتقاد دارد پیوندی مستحکم با هوش مصنوعی و کلاندادهها خواهد داشت. گلزاده در گفتوگو با عصر تراکنش از اقدامات و دستاوردهای داتا در سال ۱۴۰۳ و اهداف و برنامههای این شرکت برای سال آینده میگوید.

راهبرد داتا برای تحول داده و هوش مصنوعی

داتا با پشتیبانی بانک تجارت و توسعه زیرساختهای کلانداده و هوش مصنوعی در کشور سعی دارد طی دو سال آینده تبدیل به یکی از سه شرکت برتر حوزه داده و هوش مصنوعی ایران شود. در حال حاضر، صنعت بانکی و مالی کشور در مسیر تحولی اساسی قرار دارد و آنگونه که مدیرعامل داتا تاکید میکند این شرکت با توسعه سرویسها و خدمات مبتنی بر تحلیلهای پیشرفته، به دنبال بهرهوری بیشتر و کاهش هزینههای سیستم بانکی است.حوزه تخصصی داتا، داده و هوش مصنوعی است و با توجه به این امر از سال گذشته چهار بخش اصلی در این شرکت تشکیل شده است. به گفته علی گلزاده، یکی از این بخشها به زیرساخت داده اختصاص یافته که وظیفه تجمیع و یکپارچهسازی دادهها را بر عهده دارد. او در خصوص بخشهای دیگر این شرکت هم اینطور میگوید: «بخش دوم به تحلیل دادهها و بخش سوم به تولید سامانهها میپردازد که البته این سامانهها صرفاً دادهمحور هستند. بخش چهارم نیز در حوزه حاکمیت داده فعال است. در سال ۱۴۰۳، بخش هوش مصنوعی نیز به بخش تحلیل داده شرکت اضافه شد. در هر یک از این بخشها پروژههای مختلفی برای بانک تجارت در حال انجام است که میتوان بعضی از آنها را پروژههای لبه تکنولوژی بانکی در ایران دانست.»

توسعه خدمات دادهمحور داتا برای بانک تجارت

در مقایسه با سال گذشته، تحولات چشمگیری در داتا بهویژه از نظر توسعه خدمات جدید، حجم پروژهها و منابع انسانی ایجاد شده است. در بخش تحلیل داده، پروژههای پیشرفتهای برای بانک تجارت در حال اجراست که تاکنون در این بانک سابقه نداشتهاند. مدیرعامل داتا در این خصوص اینطور توضیح میدهد: «یکی از پروژههای شاخص، پیادهسازی سیستم اعتبارسنجی برای اشخاص حقیقی است. در سیستمهای فعلی ارائه تسهیلات آنلاین، افرادی که پیشینه دریافت تسهیلات ندارند، معمولاً رتبه اعتباری پایینی دریافت میکنند و از دریافت تسهیلات محروم میشوند. یکی از دغدغههای بانک تجارت این بود که افرادی که هنوز تسهیلات ندارند نیز بتوانند از این سیستم بهرهمند شوند که اکنون با استفاده از دادههای خود بانک و الگوریتمهای هوش مصنوعی داتا، این مشکل رفع شده است.»

درحالیکه اغلب پروژههای دادهمحور در صنعت بانکداری به تجمیع دادهها و ایجاد گزارشها و داشبوردها محدود میشود، داتا گامهای موثری در جهت استخراج تحلیلهای عمیقتر از دادههای موجود برداشته است. گلزاده در این رابطه میگوید: «به عنوان نمونه، در پروژهای برای بانک تجارت، با دقت ۸۰درصدی موفق به شناسایی مشتریان مستعد نصب همراهبانک شدیم که تأثیر قابلتوجهی در کاهش هزینههای بازاریابی داشت.»

داتا همچنین در حال توسعه سامانه «وصول مطالبات» است که در فازهای آتی، با تلفیق تحلیل دادهها و الگوریتمهای هوش مصنوعی، بهعنوان یک راهکار هوشمند جامع ارائه خواهد شد. از دیگر دستاوردهای شاخص داتا در سال گذشته، راهاندازی سامانه پیشبینی و مدیریت ریسک مبتنی بر هوش مصنوعی است که موفق به کسب رتبه دوم در بخش «تازههای بانکی و هوشمندسازی» جشنواره نوربخش شد.

AI Challenger؛ مسیر تحول هوشمند بانک تجارت

شرکت داتا بهعنوان بازوی هوش مصنوعی بانک تجارت، برنامه AI Challenger را با هدف دخیلکردن بیشتر هوش مصنوعی در مجموعه خدمات این بانک، ۲۸ بهمنماه ۱۴۰۳ در همایش «نقشه راه هوش مصنوعی بانک تجارت» رونمایی کرد. این برنامه که در چهار مرحله طراحی شده بود، قصد دارد بهعنوان یک راهبرد بلندمدت، حضور بانک تجارت در زمینه هوش مصنوعی را تسریع کند. علی گلزاده، درباره چیستی و ماهیت این برنامه میگوید: « AI Challenger فقط یک برنامه آموزشی یا مسابقه نیست، بلکه یک گام بلند برای نهادینهکردن تفکر دادهمحور و توسعه فناوری هوش مصنوعی در سیستم بانکی کشور است. ما در بانک تجارت بر این باوریم که با بهرهگیری از ظرفیتهای پیشرفته هوش مصنوعی، میتوانیم خدمات بانکی را هوشمندتر، کارآمدتر و مشتریمحورتر کنیم. از این رو، این برنامه، علاوه بر فراهم کردن بستری برای رشد استعدادهای داخلی، یک اکوسیستم پویا ایجاد میکند که میتواند نوآوری و تحول را در صنعت بانکی کشور شتاب ببخشد.»

گلزاده با اشاره به اینکه مخاطبان این برنامه، خانواده بزرگ بانک تجارت است، توضیح میدهد: «تیمها و افراد شرکتکننده در AI Challenger، مسیر را از مرحله شناسایی فرصتهای هوش مصنوعی در بانک تجارت آغاز کرده و پس از طی دورههای آموزشی و تعاملی، به سمت توسعه راهکارهای هوشمند حرکت میکنند. شرکتکنندگان برگزیده در طول این مسیر، پس از گذر از مراحل اولیه، در یک بوتکمپ ۴۸ ساعته حاضر شده و از مشاوره متخصصین هوش مصنوعی داتا بهرهمند خواهند شد. در نهایت، برگزیدگان هر تیم امکان بهرهمندی از مزایای متنوع را خواهند داشت که در ماههای پیش رو جزئیات بیشتر آن منتشر خواهد شد.»

به دنبال افزایش بهرهوری در بانک هستیم

هدف داتا برای سال آینده تمرکز بر سیستمهایی با کارایی و بهرهوری بالا برای بخشهای مختلف بانکی با هدف کاهش هزینههاست. بر اساس گفتههای گلزاده، از جمله اهداف داتا برای سال ۱۴۰۴ توسعه سیستمهایی با استفاده از هوش مصنوعی برای بخشهای مختلف بانک تجارت است. او در این خصوص توضیح میدهد: «یکی از چالشهای بانکها حجم بالای بخشنامهها و دستورالعملهایی است که از منابع مختلف، ابلاغ میشود. کارشناسان معمولاً باید وقت زیادی صرف پیداکردن تغییرات آخرین دستورالعمل کنند تا بتوانند براساس آنها تصمیمگیری کنند. با استفاده از یک دستیار هوشمند، میتوان هزینه نیروی انسانی را کمتر کرد. از سوی دیگر امکان بهروزرسانی این سیستم هوشمند به طور مداوم با جدیدترین اطلاعات نیز فراهم است.»

توسعه زیرساخت کلانداده بانک تجارت

گلزاده در شماره هشتادونهم ماهنامه عصر تراکنش از فعالیت داتا در حوزه زیرساخت کلانداده خبر داده بود. او در خصوص این پروژه توضیح میدهد: «فاز اول پروژه در مراحل پایانی خود قرار دارد و ما انتظار داریم که تکمیل پروژه تا یک سال آینده به طول انجامد. با تامین نیازهای سختافزاری، پیشرفتهای چشمگیری در پروژه حاصل خواهد شد و نتایج نهایی تا اسفندماه سال آینده به دست خواهد آمد.» او ادامه میدهد: «در این پروژه، ما به دنبال تجمیع دادههای کلیدی از سیستمها و سامانههای مختلف بانک تجارت هستیم تا زیرساختی قدرتمند برای تحلیل دادهها و استفاده از هوش مصنوعی فراهم کنیم. این زیرساخت باید بتواند دادههای حجیم و پیچیده را با سرعت بالا پردازش کرده و پاسخهای دقیق ارائه دهد.»

نقش داتا در تحولات کلان بانک تجارت

در دنیای مدرن، دادهها به عنوان سرمایهای حیاتی برای تصمیمگیریهای استراتژیک در سازمانهای بزرگ شناخته میشوند. بانک تجارت نیز به عنوان یکی از بازیگران بزرگ نظام بانکی ایران، به دنبال بهینهسازی فرآیندهای تصمیمگیری خود از طریق استفاده هوشمندانه از دادههاست. گلزاده، در این راستا، به نقش کلیدی داتا در تحولات بانک اشاره میکند و توضیح میدهد: «اگرچه از زمان شروع به کار شرکت ما که چیزی حدود یک سال و نیم است تغییرات عظیمی در مقیاس کلان در بانک تجارت دیده نشده است، اما در نحوه مدیریت دادهها و فرآیندهای تصمیمگیری تغییرات خوبی به وقوع پیوسته است. این تغییرات زمینهساز ساختاری جدید در بانک هستند که امیدواریم در سال آینده تاثیرات بسیار مثبتی بر سطح کلان بانک داشته باشند.»

چالش منابع انسانی در تقاطع بانکداری، هوش مصنوعی و داده

یکی از چالشهای اصلی این روزهای کسبوکارها کمبود نیروی انسانی متخصص و ماهر است؛ داتا نیز از این قاعده مستثنی نیست. گلزاده دراینباره میگوید: «در شرکتهای فناوری اطلاعات، یکی از چالشهای همیشگی، کمبود نیروی انسانی متخصص است. این امر در داتا به دلیل تخصصی بودن حوزه کاری پررنگتر است؛ زیرا در حوزه تحلیل داده و هوش مصنوعی، تعداد کمی از افراد در کنار تجربه فنی، با صنعت بانکداری آشنایی دارند. نیروهای انسانی معمولاً تحصیلات آکادمیک در زمینههای مربوط دارند؛ اما در زمان ورود به صنعت بانکی، متوجه چالشهای واقعی میشوند.»

مهاجرت نیروی انسانی متخصص و ماهر تبدیل به یکی از چالشهای اساسی کسبوکارها در هر اکوسیستمی شده است. درحالحاضر در کنار جذب نیروی انسانی متخصص، نگهداشت آنها از مسائلی است که شرکتها باید توجه ویژهای به آن داشته باشند. مدیرعامل داتا ضمن اشاره به این موضوع توضیح میدهد: «در شرکت ما به دلیل کار با اطلاعات محرمانه، امکان کار ریموت یا از راه دور ممکن نیست و نیروی انسانی باید به صورت فیزیکی در شرکت حضور داشته باشد تا به دادهها دسترسی داشته باشد و آموزشهای مورد نیاز را دریافت کند. بااینحال توجه ویژهای روی مسائل مربوط به نگهداشت نیروی انسانی متخصص و ماهر خود داریم. از این رو سعی کردیم فرهنگ سازمانی متفاوتی ایجاد کنیم که داتا بیشتر از اینکه شبیه شرکتهای کلاسیک بانکی باشد با برند کارفرمایی مرتبط با هوش مصنوعی و داده شناخته شود و برای نیروهای فنی و متخصص این فضا جذابیت داشته باشد.»

تیم شرکت داتا در پایان سال ۱۴۰۲ حدود ۲۰ نفر بوده اما درحالحاضر به ۷۰ نفر رسیده است. گلزاده علت نقلمکان به محل جدید شرکت را نیز رشد تیم داتا عنوان کرده و میگوید: «با افزایش تعداد اعضای تیم به فضای بیشتری نیاز داشتیم. پیشبینی میکنیم که تا پایان سال آینده تعداد نیروی انسانی فعال در داتا به ۱۲۰ نفر برسد، زیرا پروژههای بزرگی در پیش داریم و تعداد تیم براساس این نیاز افزایش خواهد داشت. این رشد نشاندهنده افزایش نیاز به نیروی انسانی متخصص در زمینههای مختلف بهویژه تحلیل داده و هوش مصنوعی در صنعت بانکداری ایران است.»

در عصر فناوری و سال ۲۰۲۵ صنعت بانکداری با حجم بیسابقهای از دادهها مواجه شده است. روزانه حدود ۲.۵ کوینتیلیون بایت (۲,۵۰۰,۰۰۰,۰۰۰,۰۰۰,۰۰۰,۰۰۰ بایت) داده توسط کاربران تولید میشود که شامل تراکنشهای مالی، فعالیتهای آنلاین، تعاملات مشتریان، دادههای شبکههای اجتماعی و اطلاعات اقتصادی میباشد. این دادهها مانند «سوخت دیجیتال» بانکها عمل میکنند.

در این مطلب به تحلیل فرصتها، چالشها، ریسکها و نمونههای موفق استفاده از کلانداده در بانکداری پرداختیم و چشمانداز آینده را بررسی میکنیم.

آمارهای صنعت کلانداده و بانکداری دیجیتال

پیش از بررسی فرصتها، میخواهیم یک نگاه کلی به دادههای مهم این صنعت بندازیم:

رشد بازار تحلیل کلانداده به شکل زیر پیشبینی میشود:

- درآمد پیشبینیشده بازار کلانداده در سال ۲۰۲۳: ۳۰۸ میلیارد دلار

- پیشبینی درآمد تا سال ۲۰۲۹: ۶۵۵ میلیارد دلار (رشد بیش از ۲ برابر)

- نرخ رشد سالانه بازار کلانداده تا ۲۰۲۵: ۱۰.۶٪

گسترش بانکداری دیجیتال نیز به مانند زیر پیشبینی شده است:

- ٪۸۹ از کاربران بانکی از بانکداری موبایل استفاده میکنند.

- ٪۹۷ از نسل هزاره (میلنیالها) مشتری بانکداری دیجیتال هستند.

نقش کلانداده در بانکداری و خدمات مالی (BFSI) به چه صورتی است؟

- ٪۲۳ از درآمد کل بازار کلانداده به بخش بانکداری، خدمات مالی و بیمه (BFSI) اختصاص دارد.

فرصتهای کلانداده در بانکداری

استفاده از کلانداده در بانکداری، هم روی عملکرد بانکها و کاهش هزینهها تاثیر میگذارد و هم تجربه مشتری را شخصیتر، سریعتر و امنتر کرده است. بانکها با تحلیل دادههای عظیم مشتریان، میتوانند خدمات هوشمندتر، فرآیندهای کارآمدتر و امنیت بهتری ارائه دهند. در این بخش پنج فرصت جذابی که کلانداده برای صنعت بانکداری فراهم کرده است را بررسی میکنیم.

تجربه مشتری شخصیسازی شده

امروزه مشتریان بانکها انتظار تجربهای شخصیسازیشده و متناسب با نیازهای خود را دارند. بانکها میتوانند به وسیله کلانداده و هوش مصنوعی (AI) الگوهای رفتاری مشتریان را تحلیل کنند و خدماتی متناسب با شرایط مالی و نیازهای فردی ارائه دهند. این شامل پیشنهادهای مالی هدفمند، توصیههای هوشمند سرمایهگذاری و حتی تشخیص احتمال خروج مشتریان است.

طبق نظرسنجی مؤسسه Accenture در سال ۲۰۲۴، ٪۸۴ از مدیران بانکی معتقدند که شخصیسازی خدمات یکی از عوامل کلیدی در حفظ مشتریان است.

برای درک بهتر، میخواهیم داستان موفقیتِ استفاده از کلان داده را در سطح جهان بررسی کنیم:

American Express که یکی از بهترین شرکتهای مالی در زمینه تحلیل دادههای مشتریان است، با تحلیل بیش از ۱۱۵ متغیر از دادههای تراکنشی، الگوهای خرید و رفتارهای مالی مشتریان، احتمال خروج مشتریان را پیشبینی میکند. در نتیجه میتواند پیشنهادهای ویژهای را برای نگهداشت مشتریان ارائه دهد و به کاهش نرخ ریزش آنها کمک کند.

بهینهسازی فرآیندهای عملیاتی

بانکداری سنتی فرآیندهای زمانبر و طاقتفرسایی دارد که هزینههای عملیاتی را بالا میبرد و روی نارضایتی مشتریان نیز تاثیر مستقیم میگذارد. اما با کلانداده و یادگیری ماشین (ML) میتوانید این فرآیندها را خودکارسازی و بهینهسازی کنید.

تحقیقات نشان میدهد که ۳۰٪ از فرآیندهای بانکی، از جمله بررسی اعتبارات، پردازش درخواستهای وام و تحلیل تراکنشها، قابلیت دیجیتالی شدن و اتوماسیون را دارند. همچنین استفاده از فناوری RPA (اتوماسیون فرآیندهای رباتیک) میتواند هزینههای عملیاتی را بین ۲۰ تا ۲۵٪ کاهش دهد.

بانکهای زیادی در دنیا در حال تغییر هستند که نمونهاش را میتوانید در ادامه مطالعه کنید:

JP Morgan Chase با استفاده از الگوریتمهای یادگیری ماشین و ابزار COIN (Contract Intelligence)، زمان پردازش اسناد وام را از ۳۶۰,۰۰۰ ساعت انسانی به چند ثانیه کاهش داده است. این مدل میتواند اسناد حقوقی پیچیده را مورد بررسی قرار دهد، اطلاعات کلیدی را استخراج کند و باعث بهینهسازی فرآیندهای اداری میشود. مزایای به دست آمده در راستای این تحول، به شرح زیر است:

کاهش هزینههای عملیاتی، افزایش سرعت پردازش درخواستها و کاهش احتمال خطاهای انسانی.

امنیت سایبری و مقابله با تقلب

با دیجیتالیشدن بانکها، حملات سایبری و جرائم مالی به چالشی تبدیل شدهاند که باید به درستی به آنها رسیدگی کرد. بانکها باید بتوانند تراکنشهای غیرعادی را در لحظه شناسایی کنند و مانع از وقوع تقلب شوند.

کلانداده و تحلیلهای پیشرفته، امکان نظارت لحظهای بر تراکنشها و شناسایی الگوهای غیرعادی را فراهم میکنند. طبق آمار جهانی تنها ۳۸٪ از سازمانهای مالی آمادگی لازم برای مقابله با تهدیدات سایبری را دارند. در عین حال، ۶۳٪ از مؤسسات مالی از هوش مصنوعی و کلانداده برای تشخیص تراکنشهای مشکوک و تقلب استفاده میکنند. لازم به ذکر است که هزینه متوسط هر نقض داده در بخش مالی، ۶.۰۸ میلیون دلار تخمین زده میشود.

یک نمونه در حوزه امنیت سایبری و مقابله با تقلب را نیز در ادامه بررسی کردهایم:

CitiBank با همکاری شرکت Feedzai، سیستمهای مبتنی بر هوش مصنوعی را برای پایش تراکنشهای مالی در لحظه پیادهسازی کرده است. این سیستمها الگوهای رفتاری مشتریان را یاد میگیرند و در صورت مشاهده فعالیتهای غیرعادی، بهطور خودکار هشدار صادر میکنند و مانع از انجام تراکنشهای مشکوک جلوگیری میشوند. به همین دلیل هم نرخ موفقیت در شناسایی تقلب مالی به میزان ۹۸٪ افزایش یافته، در حالی که نرخ خطای تشخیص تقلب به کمتر از ۱٪ کاهش پیدا کرده است.

تصمیمگیری هوشمند در اعطای تسهیلات و اعتبارسنجی

در مدلهای سنتی اعتبارسنجی، افرادی که سابقه اعتباری ندارند، به سختی میتوانند وام یا تسهیلات بانکی دریافت کنند. این در حالی است که با استفاده از کلانداده، بانکها میتوانند اعتبارسنجی را فراتر از مدلهای سنتی انجام دهند.

بدین شکل که بیش از ۱.۷ میلیارد نفر در جهان فاقد حساب بانکی و سابقه اعتباری هستند، اما بسیاری از آنها از نظر اقتصادی فعالاند و جزو افراد واجد شرایط دریافت وام به شمار میروند. سیستمهای سنتی فقط به گزارشهای اعتباری (Credit Score) تکیه دارند، در حالی که مدلهای جدید از تحلیل رفتارهای دیجیتالی و تراکنشهای غیررسمی استفاده میکنند.

در این حوزه نیز میتوان مثالها و نمونههای موفق زیادی نام برد که یکی از آنها به شرح زیر است:

Kreditech یکی از شرکتهای زمینه اعتبارسنجی هوشمند است. این شرکت با تحلیل دادههای خریدهای آنلاین، رفتارهای شبکههای اجتماعی و تراکنشهای دیجیتال کاربران، یک مدل نوین برای ارزیابی اعتبار مشتریان ایجاد کرده است.

این مدل جدید اعتبارسنجی به مشتریانی که در سیستمهای سنتی رد صلاحیت میشدند، امکان دریافت وام را فراهم میکند. در عین حال این مدل به گونهای طراحی شده که ریسک عدم بازپرداخت وام را به حداقل میرساند.

پشتیبانی مشتری با هوش مصنوعی

یکی از بخشهای پرهزینه در بانکداری، پشتیبانی از مشتریان و پاسخگویی به سؤالات و درخواستهای آنها است. با استفاده از چتباتها و دستیارهای مجازی مبتنی بر هوش مصنوعی، بانکها توانستهاند هزینههای این بخش را کاهش داده و در عین حال کیفیت خدمات را افزایش دهند.

بانکهایی که از چتباتهای هوشمند استفاده میکنند، هزینههای پشتیبانی خود را تا ۵۰٪ کاهش دادهاند که بسیار قابل توجه است. نکته جالب این است که ۹۰٪ از تعاملات پشتیبانی مشتریان در سطح جهانی تا سال ۲۰۳۰ بهطور کامل توسط هوش مصنوعی مدیریت خواهد شد.

دستیارهای هوشمند بانکی به راحتی میتوانند مدیریت هزینهها، پسانداز، مشاوره مالی و حتی پیشبینی رفتار مالی کاربران را انجام دهند.

Bank of America از دستیار مجازی خود به نام Erica برای کمک به مشتریان استفاده میکند که یک مثال عالی برای این موضوع است. Erica با بهرهگیری از هوش مصنوعی، پردازش زبان طبیعی و تحلیل دادهها، به مشتریان در زمینه مدیریت هزینهها، پسانداز، بررسی تراکنشها و حتی تشخیص الگوهای غیرعادی در خرجکرد آنها کمک میکند.

استفاده از چتباتهای بانکی باعث شده تا زمان پاسخگویی به مشتریان کاهش یابد، دقت پاسخها افزایش پیدا کند و مشتریان تجربه بهتری از تعامل با بانکها داشته باشند.

ریسکها و چالشهای کلانداده در بانکداری

پس از بررسی کاربردها و مزایا، باید ریسکهای کلانداده در بانکداری را نیز مورد تحلیل قرار دهیم:

سیستمهای قدیمی (Legacy Systems)

- ۹۲ از ۱۰۰ بانک برتر جهانی هنوز از سیستمهای مینفریم IBM استفاده میکنند. این سیستمها برای تحلیل کلانداده طراحی نشدهاند و تغییر آنها هزینهبر است.

امنیت داده و تهدیدات سایبری

- بانکها با حجم عظیمی از دادههای حساس مواجه هستند که نیازمند حفاظت شدید است.

- حملات سایبری و نقض دادهها هزینههای هنگفتی به بانکها تحمیل میکند.

راهکارهای که برای چالشهای بالا وجود دارد: استفاده از بلاکچین و رمزنگاری دادهها است که میتواند امنیت تراکنشها را افزایش دهد.

حجم و کیفیت دادهها

- ۸۰ تا ۹۰٪ از دادههای مالی غیرساختاریافته هستند (مانند ایمیلها و تعاملات شبکههای اجتماعی).

- بانکها باید روی ساختاردهی و تحلیل این دادهها سرمایهگذاری کنند.

چالشهای قانونی و مقرراتی (مانند GDPR)

قوانین سختگیرانه GDPR و سایر مقررات حفظ حریم خصوصی، بانکها را ملزم به شفافیت در جمعآوری و استفاده از دادههای مشتریان میکنند.

به همین دلیل: بانکها باید مدلهایی را طراحی کنند که با رعایت قوانین، دادهها را تحلیل کنند و حریم خصوصی مشتریان را حفظ نمایند.

نمونههای موفق بانکها در استفاده از کلانداده

همانطور که گفتیم، مثالهای موفقیتآمیز زیادی میتوانیم در حوزه استفاده از کلانداده بزنیم که سه موردش را میتوانید در جدول زیر مطالعه کنید:

| بانک | کاربرد کلانداده | نتیجه |

| Barclays | تحلیل احساسات کاربران در شبکههای اجتماعی | بهبود تجربه کاربری اپلیکیشن موبایل |

| Deutsche Bank | تحلیل تأثیر عوامل نامشهود بر قیمت سهام | افزایش دقت پیشبینیهای بازار مالی |

| BNP Paribas | نظارت بر عملکرد کارکنان و شعب | بهبود بهرهوری و کاهش هزینههای عملیاتی |

آینده کلانداده در بانکداری

صنعت بانکداری در حال گذار به عصر جدیدی است که کلانداده و فناوریهای مرتبط، به مهمترین بخش آن تبدیل میشوند. این تحولات نحوه ارائه خدمات مالی را تغییر میدهند و فرصتهای بیشماری برای بهبود کارایی، کاهش هزینهها و افزایش رضایت مشتریان ایجاد میکنند.

در این قسمت از مطلب به بررسی چهار روند کلیدی که آینده بانکداری را شکل خواهند داد، میپردازیم.

هوش مصنوعی و یادگیری ماشین (AI & ML)

هوش مصنوعی و یادگیری ماشین در حال تبدیل شدن به بخشی مهم و حیاتی در بانکداری مدرن هستند. بانکها به کمک این فناوریها میتوانند حجم عظیمی از دادهها را تحلیل کرده و از آنها برای پیشبینی تقاضا، شناسایی تقلب و تصمیمگیری خودکار استفاده کنند.

- پیشبینی تقاضا: با تحلیل الگوهای رفتاری مشتریان، بانکها میتوانند نیازهای آینده آنها را پیشبینی و خدمات متناسب ارائه دهند.

- شناسایی تقلب: الگوریتمهای هوش مصنوعی قادرند الگوهای غیرعادی در تراکنشها را شناسایی کرده و بلافاصله هشدار دهند. به لطف این ویژگی تا حد امکان میتوان از کلاهبرداریهای احتمالی جلوگیری کرد و اعتماد مشتریان را به دست آورد.

- تصمیمگیری خودکار: فرآیندهایی مانند اعطای وام یا بررسی صلاحیت اعتباری میتوانند به طور کامل خودکار شوند.

بانکداری باز (Open Banking)

بانکداری باز مفهومی است که در آن بانکها دادههای مشتریان خود را به صورت امن با توسعهدهندگان و شرکتهای فینتک به اشتراک میگذارند. این رویکرد به ایجاد اکوسیستمی از خدمات نوآورانه منجر میشود که نیازهای مشتریان را به شیوههای جدید برآورده میکند.

در روش بانکداری باز، بانکها با استفاده از APIهای امن، میتوانند دادههای مالی مشتریان را با رضایت آنها در اختیار شرکتهای ثالث قرار دهند. همچنین بانکها میتوانند با استارتاپهای فینتک همکاری کنند تا خدمات جدیدی مانند وامهای فوری، سرمایهگذاریهای خرد و ابزارهای پسانداز هوشمند را توسعه دهند.

فناوری بلاکچین

فناوری بلاکچین رهبر اصلی بالا بردن امنیت در فضای بانکداری دیجیتال است. این فناوری با ایجاد یک دفتر کل توزیعشده، امکان دستکاری دادهها را به حداقل میرساند. بلاکچین با رمزنگاری پیشرفته، امنیت تراکنشها را تضمین میکند. این موضوع به ویژه در جلوگیری از تقلب و حملات سایبری اهمیت دارد.

هر تراکنش در بلاکچین به صورت شفاف و غیرقابل تغییر ثبت میشود که این موضوع به مشتریان و نهادهای نظارتی اطمینان میدهد که دادهها دستکاری نشدهاند. همچنین بلاکچین با حذف واسطهها در فرآیندهای مالی، هزینههای تراکنشها را به طور قابل توجهی کاهش میدهد.

تحلیل لحظهای (Real-Time Analytics)

در دنیای امروز سرعت تصمیمگیری یک مزیت رقابتی است. به کمک تحلیل لحظهای دادهها در کمترین زمان میتوان به نوسانات بازار واکنش نشان داد و تصمیمهای بهینه گرفت. با تحلیل بلادرنگ دادهها، بانکها میتوانند ریسکهای بالقوه را شناسایی و از آنها جلوگیری کنند. به عنوان مثال، شناسایی سریع تراکنشهای مشکوک باعث جلوگیری از وقوع کلاهبرداری میشود.

نتیجهگیری

کلانداده در صنعت بانکداری تبدیل به ابزاری شده است که به وسیله آن میتوان ایمنی و خدمات بهتری فراهم کرد و در عین حال هزینهها به میزان زیادی کاهش داد. بانکهایی که از این فناوری استفاده میکنند، میتوانند تجربهای شخصیتر برای مشتریان ایجاد کنند، هزینههای عملیاتی خود را پایین بیاروند، امنیت را بهبود ببخشند و فرآیندهای اعتبارسنجی را بهینهسازی کنند.

در آینده، بانکهایی که از دادههای عظیم برای تصمیمگیری هوشمندانه استفاده نکنند، در رقابت با بازیگران جدید بازار، مانند فینتکها عقب خواهند ماند.

در عصر دوم تحول دیجیتال، هوش مصنوعی مولد (Generative AI) میتواند قواعد بازی را در نظام بانکداری ایران و جهان تغییر دهد؛ از کنترل هوشمند ریسک و انطباق با مقررات تا پیشگیری از تقلب و تسریع در اعتبارسنجی. این مقاله با نگاهی تحلیلی و آیندهپژوهانه، مسیر بهرهبرداری از gen AI را برای بانکداری با تأکید برای بانکهای ایرانی ترسیم میکند.

در پنج سال آینده (2029)، هوش مصنوعی مولد (gen AI) میتواند بهطور بنیادی شیوه مدیریت ریسک در مؤسسات مالی را با خودکارسازی، تسریع و بهبود فرآیندهایی از جمله رعایت مقررات تا کنترل ریسکهای اقلیمی دگرگون کند.

هوش مصنوعی مولد بهعنوان محرکی برای موج بعدی بهرهوری در صنایع مختلف از جمله خدمات مالی شناخته میشود. از مدلسازی تحلیلی تا خودکارسازی وظایف دستی و ترکیب محتوای بدون ساختار، این فناوری در حال تغییر نحوه عملکرد واحدهای بانکی و نیز چگونگی مدیریت ریسک و انطباق با مقررات است.

در عین حال که استفاده از gen AI نیازمند وضع چارچوبهایی برای اطمینان از استفاده صحیح در سازمان است، این فناوری میتواند به افزایش کارایی و اثربخشی عملکردهای ریسک و انطباق نیز کمک کند. در ادامه مقاله، به نحوه ایجاد یک رویکرد انعطافپذیر و قدرتمند برای استفاده از gen AI در مدیریت ریسک و انطباق میپردازیم و موضوعات مهمی را که مدیران باید در نظر داشته باشند بررسی میکنیم.

بهرهگیری از فرصتهای gen AI

هوش مصنوعی مولد میتواند شیوه مدیریت ریسک بانکها را در سه تا پنج سال آینده متحول کند. این فناوری میتواند عملکردها را از فعالیتهای مبتنی بر وظیفه به همکاری استراتژیک با واحدهای کسبوکار برای پیشگیری از ریسک و ایجاد کنترلها در ابتدای مسیرهای مشتری (رویکرد «انتقال به چپ») سوق دهد. نتیجه این تحول، آزادسازی ظرفیت کارشناسان ریسک برای مشاوره در توسعه محصولات جدید، تصمیمگیریهای استراتژیک، بررسی روندهای نوظهور ریسک، تقویت تابآوری و بهبود فرآیندهای ریسک و کنترل خواهد بود.

این پیشرفتها ممکن است منجر به ایجاد مراکز هوشمندی ریسک مبتنی بر AI و gen AI شوند که همه خطوط دفاعی سازمان را پشتیبانی کنند؛ از جمله کسبوکار، عملیات، انطباق و ممیزی. این مراکز میتوانند گزارشدهی خودکار، شفافیت بیشتر در ریسک، تصمیمگیری مؤثرتر در حوزه ریسک و خودکارسازی نسبی در تدوین و بهروزرسانی سیاستها و رویهها را فراهم آورند.

بهعنوان نمونه، شرکت مککینزی یک کارشناس مجازی مبتنی بر gen AI توسعه داده است که پاسخهایی سفارشی بر اساس دادهها و اطلاعات اختصاصی شرکت ارائه میدهد. واحدهای ریسک بانکها میتوانند ابزارهای مشابهی توسعه دهند که تراکنشها، اخبار بازار، قیمت داراییها و پرچمهای قرمز را اسکن کرده و در تصمیمات ریسک اثرگذار باشند.

gen AI همچنین میتواند هماهنگی بهتری میان خطوط اول و دوم دفاعی در سازمان ایجاد کند، در حالی که ساختار حاکمیتی را در میان هر سه خط حفظ میکند.

کاربردهای نوظهور gen AI در ریسک و تطبیق مقررات

از میان کاربردهای متعدد gen AI در مؤسسات مالی، برخی از آنها برای پذیرش اولیه در حال بررسی هستند:

- رعایت مقررات: استفاده از gen AI بهعنوان کارشناس مجازی مقررات و سیاستهای داخلی.

- جرائم مالی: ایجاد گزارش فعالیت مشکوک و بهروزرسانی رتبهبندی ریسک مشتریان.

- ریسک اعتباری: خلاصهسازی اطلاعات مشتری برای تصمیمگیری اعتباری و تولید خودکار یادداشتهای اعتباری.

- مدلسازی و تحلیل داده: مهاجرت سریعتر از زبانهای قدیمی مثل COBOL به Python.

- ریسک سایبری: تولید کد برای قوانین شناسایی تهدیدات امنیتی و شبیهسازی حملات.

- ریسک اقلیمی: جمعآوری خودکار دادهها و تولید گزارشهای ESG.

با جایگذاری این فناوری در نقشهای کلیدی، بانکها شاهد موج دوم از موارد استفاده نوظهور خواهند بود، از جمله ارزیابی کفایت سرمایه داخلی، خلاصهسازی موقعیتهای ریسک و پیشنویس گزارشها برای مدیریت ارشد.

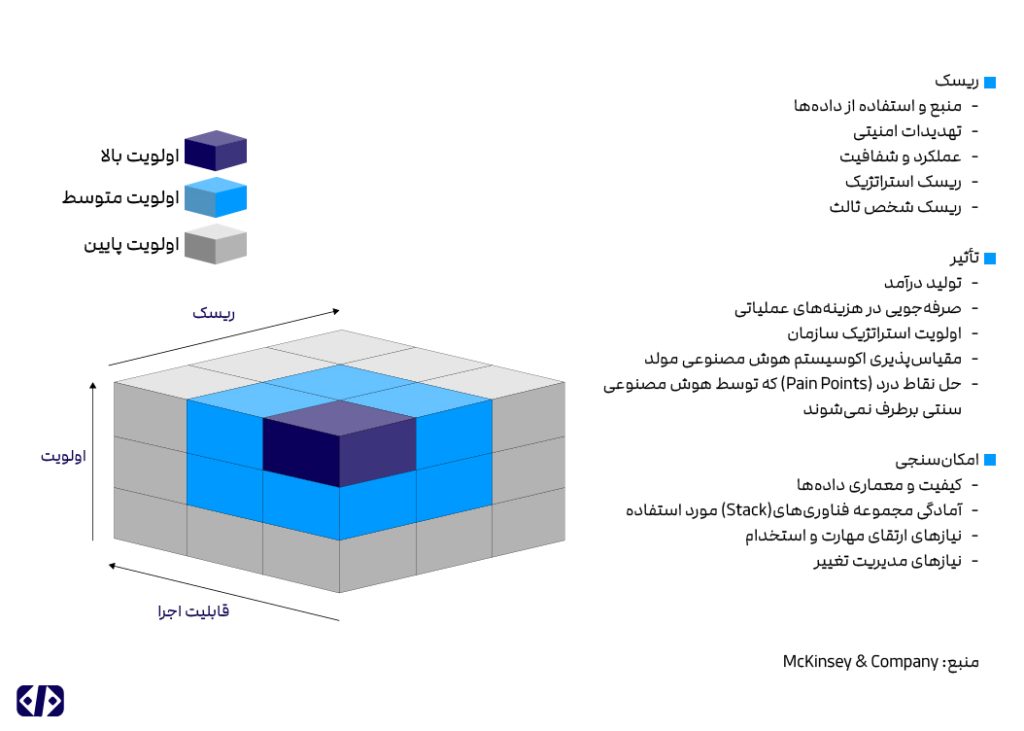

ملاحظات کلیدی در پذیرش gen AI

در حالیکه کاربردهای متعدد و جذابی از gen AI وجود دارد که میتواند بهرهوری را افزایش دهد، اولویتبندی آنها برای تحقق ارزش و در عین حال پذیرش مسئولانه و پایدار فناوری بسیار حیاتی است> برای بهرهبرداری از ارزش gen AI، لازم است موارد استفاده با اولویت بالا شناسایی و مسئولانه اجرا شوند. مدیران ریسک میتوانند بر اساس سه بُعد مهم اثر، ریسک و قابلیت اجرا، اولویتها را مشخص کنند.

📎توضیح: نمودار زیر به مدیران ریسک کمک میکند تا بر اساس تأثیر، ریسک و قابلیت اجرا، کاربردهای فناوری را اولویتبندی کرده و حداکثر اثر را بهدست آورند

مدیران ارشد ریسک میتوانند تصمیمات خود را بر اساس ارزیابیهای کیفی و کمی در سه بُعد فوق اتخاذ کنند. این فرایند شامل همراستایی با چشمانداز کلی بانک در مورد gen AI و چارچوبهای حاکمیتی مرتبط، درک مقررات مربوطه (مانند قانون AI اتحادیه اروپا) و ارزیابی حساسیت دادهها میشود.

در کنار آن، رهبران سازمان باید نسبت به مخاطرات جدید مرتبط با این فناوری آگاهی داشته باشند. این مخاطرات را میتوان به هشت دسته تقسیم کرد:

- عدالت آسیبدیده: زمانیکه خروجی مدل بهصورت ذاتی علیه یک گروه خاص مغرضانه باشد.

- نقض مالکیت فکری: مانند کپیرایت یا سرقت ادبی، چون مدلها معمولاً بر دادههای موجود در اینترنت تکیه دارند.

- نگرانیهای مربوط به حریم خصوصی: انتشار اطلاعات شخصی یا حساس بدون اجازه.

- استفاده مخرب: مانند تولید محتوای نادرست یا جعل هویت، فیشینگ یا کلاهبرداری با استفاده از gen AI.

- تهدیدات امنیتی: رخنه در آسیبپذیریهای سیستمهای gen AI.

- ریسکهای عملکرد و قابلیت توضیحپذیری: پاسخهای نادرست یا اطلاعات قدیمی توسط مدلها.

- ریسکهای استراتژیک: عدم تطابق با استانداردها یا مقررات ESG و آسیب به شهرت یا جامعه.

- ریسکهای شخص ثالث: نشت دادههای محرمانه از طریق استفاده از ابزارهای ثالث.

راهبردهای موفق برای طراحی مسیر gen AI

سازمانهایی که قصد دارند از gen AI ارزش استخراج کنند، باید با رویکردی متمرکز و از بالا به پایین وارد شوند. با توجه به کمبود استعداد برای مقیاسدهی قابلیتهای gen AI، شروع با ۳ تا ۵ کاربرد اولویتدار که با اهداف استراتژیک سازمان همراستا هستند، توصیه میشود. اجرای این کاربردها باید در بازهای بین ۳ تا ۶ ماه انجام شود و سپس تأثیر آن بر کسبوکار سنجیده شود.

برای مقیاسدهی موفق، توسعه یک اکوسیستم gen AI در ۷ حوزه ضروری است:

- فهرستی از خدمات و راهحلهای آمادهتولید gen AI که در سناریوها و برنامههای مختلف بانکی قابل استفاده باشند.

- زیرساخت فناوری امن و آمادهبرای gen AI که از اجرای ترکیبی ابری (Hybrid Cloud) پشتیبانی کند.

- یکپارچهسازی با مدلهای پایهای سازمانی برای انتخاب و ارکستراسیون بهینه میان مدلهای باز و اختصاصی.

- خودکارسازی ابزارهای پشتیبان از جمله MLOps، دادهها و خطوط پردازش برای تسریع توسعه و نگهداری.

- مدلهای حاکمیتی و نیروی انسانی که بتوانند با تخصصهای میانرشتهای (NLP، یادگیری تقویتی، قوانین، ابر و مهندسی Prompt) همکاری کنند.

- همراستایی فرایندها برای آزمایش، اعتبارسنجی و پیادهسازی سریع و ایمن راهحلها.

- نقشه راهی که زمانبندی راهاندازی و مقیاسدهی قابلیتها و راهحلها را در تطابق با استراتژی کسبوکار مشخص کند.

در دنیایی که همه صنایع در حال آزمایش gen AI هستند، سازمانهایی که از این فناوری بهره نمیگیرند، در خطر عقبافتادگی در بهرهوری، نوآوری و تعامل با مشتری قرار دارند. بانکها باید بدانند که انتقال از مرحله آزمایشی به تولید در gen AI زمان بیشتری نسبت به هوش مصنوعی سنتی میبرد. هنگام انتخاب موارد استفاده، نباید رویکرد جزیرهای اتخاذ شود بلکه باید با استراتژی و اهداف کلی سازمان هماهنگ باشند.

الزامات حیاتی برای پذیرش gen AI در گروههای ریسک و تطبیق مقررات

مدیریت ریسک و کنترلها

پذیرش gen AI مستلزم یک سطح جدید از کنترل و مدیریت ریسک است. باید رویکردهای دفاعی و تهاجمی را همزمان در نظر گرفت. در ابتدا تمرکز بر بررسی انسانی (human-in-the-loop) برای صحت پاسخهاست. gen AI میتواند با استفاده از استنادات منبع و امتیازدهی ریسک، خود را ارزیابی کرده و بازبینی انسانی را بهبود دهد.برخی شرکتها حتی کنترلها را بهصورت لحظهای اجرا کرده و بررسی انسانی را حذف کردهاند.

برای مدیریت مناسب ریسکهای gen AI، عملکردهای ریسک باید اقدامات زیر را انجام دهند:

1.آموزش عمومی کارکنان درباره ریسکها و انتشار بایدها و نبایدها.

2. بهروزرسانی معیارهای شناسایی مدلها و سیاست ریسک مدل مطابق با مقررات جدید

3. توسعه کارشناسان ریسک و انطباق gen AI که با تیمهای توسعه همکاری کنند.

4. بازبینی کنترلهای موجود در حوزه مشتریشناسی، ضدپولشویی، کلاهبرداری و امنیت سایبری.

الزامات دادهای و فناوری

– بانکها نباید نیازهای عظیم داده و فناوری gen AI را دستکم بگیرند.

برای دقت در خروجیها، جایگذاری دقیق محتوا (context embedding) حیاتی است. دادههای موجود ممکن است کافی نباشند و نیاز به دادههای برچسبخورده برای سنجش عملکرد وجود دارد.

– سازمانهایی که پلتفرمهای داده پیشرفته دارند، در استخراج ارزش از gen AI موفقتر خواهند بود.

نیازهای نیروی انسانی و مدل عملیاتی

هوش مصنوعی مولد فناوریای تحولآفرین است که نیازمند تغییر سازمانی است. سازمانها باید:

- تغییرات مدل عملیاتی را در فرهنگ سازمانی نهادینه کنند.

- کاربران را نهتنها در نحوه استفاده، بلکه در محدودیتها و نقاط قوت gen AI آموزش دهند.

- تیمی از «پیشگامان gen AI » تشکیل دهند که پذیرش فناوری را هدایت کنند.

پیشبینی میشود که gen AI در آینده عملکردهای ریسک و انطباق بانکها را توانمند سازد، که این نیازمند تغییر عمیق فرهنگی و تسلط کارشناسان بر این فناوری خواهد بود.

راهبردهای موفقیت برای شروع مسیر gen AI

سازمانها باید با تمرکز بر موارد استفاده محدود و هدفمند، مسیر خود را آغاز کنند. برای مقیاسپذیری، ایجاد یک اکوسیستم gen AI ضروری است، شامل:

- فهرستی از خدمات آماده به کار

- زیرساخت امن و مناسب برای gen AI

- یکپارچهسازی با مدلهای پایهای

- اتوماسیون ابزارهای پشتیبانی مثل MLOps

- مدلهای حاکمیتی و مهارتی ترکیبی

- همراستایی فرآیندهای توسعه

- نقشه راه مشخص برای پیادهسازی

در نهایت، برای موفقیت و پذیرش گسترده، تیمهای ریسک و انطباق باید با نیازهای جدید در زمینه مدیریت ریسک، تقاضای داده و فناوری، و مدلهای عملیاتی و نیروی انسانی آشنا شوند.

الزامات دادهای و فناوری

اجرای موفق gen AI نیازمند حجم زیادی داده با کیفیت بالا و فناوری مناسب است. فرایند «جایگذاری محتوا» برای دستیابی به نتایج دقیق حیاتی است. سازمانها ممکن است نیاز به تهیه دادههای برچسبخورده برای اندازهگیری عملکرد gen AI داشته باشند.

نیازهای نیروی انسانی و مدلهای عملیاتی

با توجه به ماهیت تحولساز gen AI، تغییرات فرهنگی و آموزشی در سازمان ضروری است. آموزش کارکنان، تشکیل تیمهایی از «پیشگامان gen AI» و تطبیق فرآیندهای جاری از جمله اقدامات کلیدیاند.

در نهایت، بانکهایی که بتوانند از gen AI بهدرستی استفاده کنند، قادر خواهند بود ضمن مدیریت ریسکها، بهرهوری چشمگیری کسب کنند.

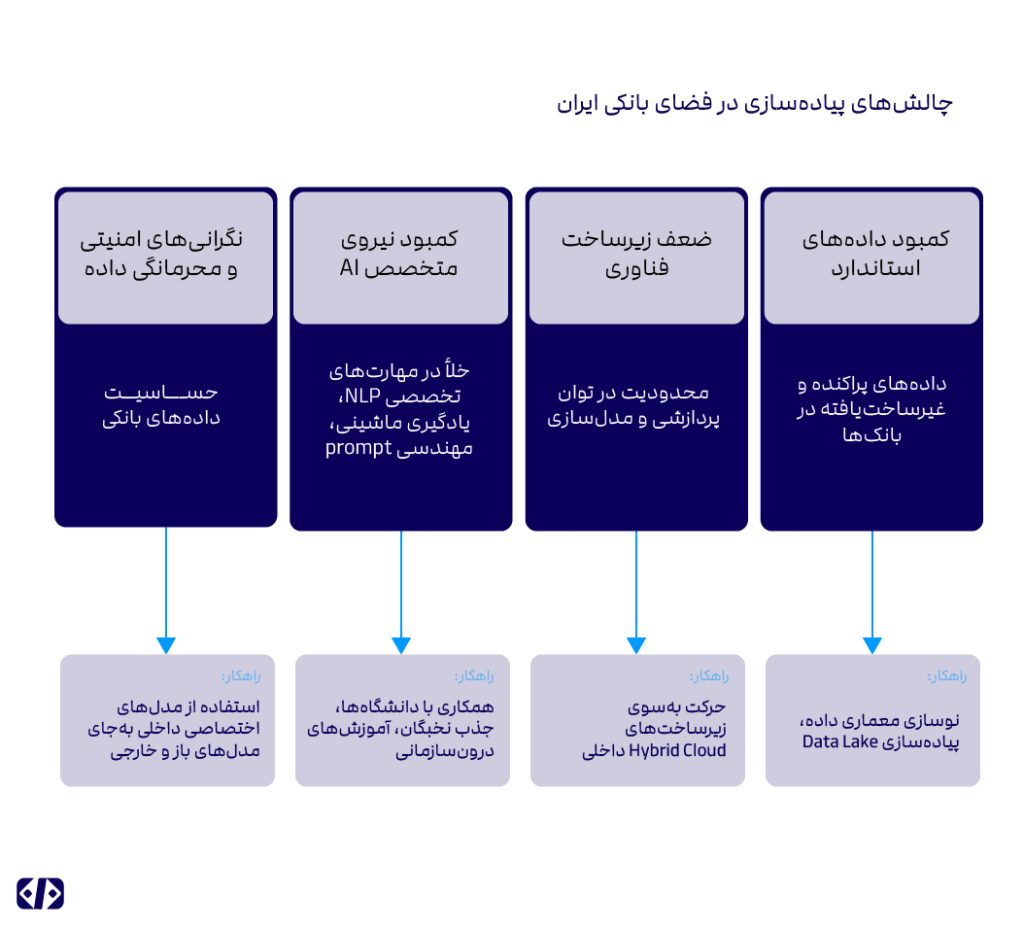

مطالعه موردی: ضرورت دگرگونی در بانکداری ایران

نظام بانکی ایران در سالهای اخیر با چالشهایی چون تعدد مقررات، نوسانهای اقتصادی، ناپایداری در مدلهای درآمدی، افزایش ریسکهای اعتباری و سایبری، و کندی در تحول دیجیتال مواجه بوده است. در چنین شرایطی، ظهور هوش مصنوعی مولد (Gen AI) فرصتی تاریخی برای بازطراحی عملکردها، بهویژه در حوزههای مدیریت ریسک، انطباق با مقررات، و تحول تجربه مشتری فراهم میسازد.

ظرفیتهای gen AI برای بانکداری ایرانی

فرصتهای آیندهپژوهانه gen AI برای بانکهای ایرانی

الف) تبدیل به بانک دادهمحور و هوشمند: با محوریت gen AI ، بانکهای پیشران میتواند تا سال ۱۴۰۸ به یک نهاد دادهمحور تبدیل شود که در آن تصمیمگیریهای کلان و خرد بر اساس تحلیلهای لحظهای و هوشمند انجام شود.

ب) ایجاد مرکز هوشمندی ریسک (Risk Intelligence Center): مرکزی متمرکز برای تحلیل، گزارشگیری و هشداردهی در حوزههای ریسک مالی، اقلیمی، سایبری و عملیاتی. این مرکز میتواند کلیه خطوط دفاعی (LODs) بانک را پشتیبانی کند.

ج) ارتقاء تعامل با مشتریان از طریق مشاوران مجازی هوشمند: ایجاد دستیارهای مالی هوشمند برای پاسخگویی به مشتریان (مثلاً Chatbotهایی که توان پاسخ به استعلامهای اعتباری یا ارزی دارند).

د) افزایش تطابق با نهادهای ناظر داخلی و بینالمللی: تدوین گزارشهای ESG، پیادهسازی الزامات FATF و سایر نهادهای نظارتی با کمترین خطای انسانی و بیشترین شفافیت.

چالشهای پیادهسازی gen AI در ایران

نقشه راه پیشنهادی برای پنج سال پیش رو

جمعبندی و پیشنهاد راهبردی

بانکهای ایرانی میتوانند با بهرهگیری هوشمندانه از هوش مصنوعی مولد به یکی از پیشگامان تحول دیجیتال در نظام بانکی کشور بدل شوند. این فناوری نهتنها بهرهوری عملیاتی و شفافیت را افزایش میدهد، بلکه پایهگذار نسلی جدید از بانکداری مبتنی بر «هوش تطبیقپذیر و چابک» خواهد بود.

پیشنهاد کلیدی:

مدیر و سیاستگذار بانک ایرانی باید یک کارگروه بینرشتهای با حضور متخصصین داده، ریسک، فناوری و حقوق تشکیل دهد تا ضمن تدوین چارچوب حاکمیتی gen AI، اجرای پایلوتهای هوشمند و بومیسازی زیرساختها را با نگاهی استراتژیک پیگیری کند.

* منبع اصلی مقاله حاضر، نوشتاری است با عنوان «How generative AI can help banks manage risk and compliance» که در مارس ۲۰۲۴ توسط راهول آگاروال (دفتر نیوجرسی شرکت مککینزی)، آندریاس کرمر (دفتر برلین)، ایدا کریستنسن (دفتر نیویورک) و آنجلا لوژه (دفتر لندن) نگاشته شده است.

فناوری بلاکچین، شبکههای بدون نیاز به مجوزی را فراهم کرده است که هر کسی میتواند از آنها استفاده کند. در این شبکهها، مشوقهای اقتصادی داخلی تضمین میکنند که خدمات شبکه، میتوانند به طور نامحدود و بدون کمک هیچ شرکت یا نهاد مرکزی، حفظ شوند. شبکههای بلاکچین امکان ارائه تعداد فزایندهای از خدمات موجود را به شیوهای غیرمتمرکز و بدون وابستگی به نهادهای مرکزی یا واسطهها فراهم میکنند.

یکی از بخشهای بازار که به دلیل فناوری بلاکچین شاهد نوآوریهای سریعی است، صنعت خدمات مالی است. جایگزینهای مبتنی بر بلاکچین برای خدمات مالی سنتی، با نام امور مالی غیرمتمرکز یا دیفای (DeFi) شناخته میشوند که در این مطلب به بررسی آن میپردازیم.

دیفای (DeFi) یا امور مالی غیرمتمرکز چیست؟

دیفای (DeFi) یا امور مالی غیرمتمرکز (Decentralized Finance)، به سیستمهای مالی اطلاق میشود که بر پایه فناوری بلاکچین و بدون نیاز به واسطههای متمرکز مانند بانکها یا مؤسسات مالی سنتی عمل میکنند.

در این سیستمها، تراکنشها و خدمات مالی بهصورت خودکار و از طریق قراردادهای هوشمند (Smart Contracts) اجرا میشوند. این قراردادها کدهای کامپیوتری هستند که روی بلاکچین اجرا شده و شرایط توافق بین طرفین را بهصورت شفاف و بدون نیاز به اعتماد به یک نهاد مرکزی، مدیریت میکنند.

دیفای امکان دسترسی به خدمات مالی مانند وامدهی، استقراض، معاملات و سرمایهگذاری را برای همه افراد، حتی بدون نیاز به حساب بانکی، فراهم میکند.

در مقابل، سیفای (CeFi) یا امور مالی متمرکز (Centralized Finance) به سیستمهای مالی سنتی اشاره دارد که در آنها نهادهای متمرکز مانند بانکها، دولتها یا شرکتهای مالی، کنترل و مدیریت تراکنشها و خدمات مالی را بر عهده دارند.

در این سیستمها، کاربران برای انجام تراکنشها یا استفاده از خدمات مالی، باید به این نهادها اعتماد کنند و معمولاً ملزم به رعایت قوانین و مقررات خاصی هستند.

این سیستمها ممکن است با محدودیتهایی مانند دسترسی نابرابر، هزینههای بالا و زمانبر بودن تراکنشها مواجه باشند. همچنین، تمرکز قدرت در این سیستمها میتواند خطراتی مانند سوءاستفاده، سانسور یا نقض حریم خصوصی را به همراه داشته باشد.

دیفای با حذف واسطهها مبتنی بر ترکیب فناوری بلاکچین و هوش مصنوعی، مزایای متعددی نسبت به سیستمهای مالی متمرکز ارائه میدهد.

نقش فناوریهای بلاکچین و هوش مصنوعی در دیفای چیست؟

فناوری بلاکچین نقش اساسی در ایجاد و توسعه دیفای (DeFi) ایفا میکند. بلاکچین بهعنوان یک دفتر کل توزیعشده و غیرمتمرکز، امکان ثبت شفاف و امن تراکنشها را بدون نیاز به واسطههای متمرکز فراهم میسازد.

قراردادهای هوشمند، که برنامههای خوداجرایی هستند که روی بلاکچین اجرا میشوند، هسته اصلی دیفای را تشکیل میدهند. این قراردادها بهصورت خودکار، شرایط توافق بین طرفین را اجرا کرده و خدمات مالی مانند وامدهی، استقراض و معاملات را بدون نیاز به اعتماد به نهادهای سوم امکانپذیر میکنند.

بلاکچین همچنین با ارائه شفافیت و امنیت بالا، اعتماد کاربران به سیستمهای مالی غیرمتمرکز را افزایش میدهد.

هوش مصنوعی (AI) نیز بهعنوان یک فناوری مکمل، نقش مهمی در بهبود و بهینهسازی خدمات دیفای ایفا میکند. هوش مصنوعی میتواند با تحلیل حجم عظیمی از دادههای مالی، الگوهای بازار را شناسایی کرده و پیشبینیهای دقیقی را برای تصمیمگیریهای سرمایهگذاری ارائه دهد.

همچنین، هوش مصنوعی میتواند در تشخیص تقلب و افزایش امنیت سیستمهای دیفای مؤثر باشد. بهعنوان مثال، الگوریتمهای هوش مصنوعی میتوانند فعالیتهای مشکوک در شبکه را شناسایی کرده و از وقوع حملات سایبری جلوگیری کنند.

ترکیب فناوری بلاکچین و هوش مصنوعی میتواند به ایجاد دیفای یا سیستمهای مالی غیرمتمرکز هوشمندتر، کارآمدتر و امنتر منجر شود و تحولات بزرگی را در صنعت مالی بهوجود آورد.

دیفای (DeFi) یا امور مالی غیرمتمرکز چه مزایایی نسبت به امور مالی متمرکز یا سیفای (CeFi) دارد؟

دیفای (DeFi) یا امور مالی غیرمتمرکز در مقایسه با امور مالی متمرکز (CeFi) مزایای متعددی دارد که آن را به یک جایگزین جذاب و نوآورانه تبدیل میکند. برخی از این مزایا شامل موارد زیر است:

عدم نیاز به واسطه و کاهش هزینهها

در دیفای، تراکنشها و خدمات مالی بهصورت مستقیم و بدون نیاز به واسطههایی مانند بانکها یا مؤسسات مالی انجام میشوند. این امر هزینههای مربوط به کارمزد تراکنشها، وامدهی و سایر خدمات مالی را بهطور قابل توجهی کاهش میدهد. در سیستمهای متمرکز، این واسطهها معمولاً هزینههای اضافی را به کاربران تحمیل میکنند.

دسترسی جهانی و شمول مالی

دیفای به هر فردی با دسترسی به اینترنت، امکان استفاده از خدمات مالی را میدهد؛ حتی اگر به سیستمهای بانکی سنتی دسترسی نداشته باشد. این ویژگی بهویژه برای افراد در مناطق محروم یا کشورهایی با سیستمهای مالی ناکارآمد بسیار مفید است. در حالی که سیستمهای متمرکز اغلب محدود به قوانین و مقررات محلی هستند و بسیاری از افراد را از دسترسی به خدمات مالی محروم میکنند.

شفافیت و امنیت

تراکنشها در دیفای روی بلاکچین ثبت میشوند که یک دفتر کل عمومی و تغییرناپذیر است. این شفافیت باعث میشود کاربران بتوانند تمام فعالیتها را ردیابی کنند و از صحت آنها اطمینان حاصل نمایند. در سیستمهای متمرکز، دادهها و تراکنشها معمولاً در اختیار نهادهای خاصی قرار دارد و ممکن است دستکاری یا سانسور شوند.

عدم نیاز به اعتماد به نهادهای سوم

در دیفای، کاربران نیازی به اعتماد به بانکها یا مؤسسات مالی ندارند، زیرا قراردادهای هوشمند بهصورت خودکار و بر اساس کدهای از پیش تعیینشده عمل میکنند. این امر خطر سوءاستفاده، فساد یا خطاهای انسانی را کاهش میدهد. در سیستمهای متمرکز، کاربران مجبورند به نهادهای مالی اعتماد کنند که ممکن است در معرض خطرات امنیتی یا مدیریتی باشند.

سرعت و کارایی بیشتر

تراکنشها در دیفای معمولاً سریعتر از سیستمهای متمرکز انجام میشوند، زیرا نیازی به تأیید واسطهها ندارند. این ویژگی بهخصوص برای انتقالهای بینالمللی که در سیستمهای سنتی ممکن است چندین روز طول بکشد، بسیار مفید واقع میشود.

کنترل کامل کاربران بر داراییهای خود

در دیفای، کاربران کنترل کامل بر داراییهای خود دارند و نیازی به سپردن آنها به نهادهای سوم نیست. این در حالی است که در سیستمهای متمرکز، بانکها یا مؤسسات مالی کنترل داراییهای کاربران را در اختیار دارند و ممکن است به دلایل مختلف، دسترسی به آنها را محدود یا مسدود سازند.

انعطافپذیری و نوآوری

دیفای بهدلیل ماهیت باز و غیرمتمرکز خود، امکان ایجاد و توسعه خدمات مالی جدید را فراهم میکند. توسعهدهندگان میتوانند بر اساس نیازهای بازار، برنامهها و خدمات نوآورانهای ایجاد کنند. در سیستمهای متمرکز، این انعطافپذیری کمتر است و نوآوریها معمولاً کندتر انجام میشوند.

مقاومت در برابر سانسور

در دیفای، هیچ نهاد مرکزی وجود ندارد که بتواند تراکنشها یا دسترسی کاربران را محدود کند. این ویژگی باعث میشود سیستمهای دیفای در برابر سانسور مقاوم باشند. در سیستمهای متمرکز، نهادهای مالی ممکن است به دلایل سیاسی یا قانونی، دسترسی کاربران را محدود کنند.

در کل، دیفای با ارائه یک سیستم مالی باز، شفاف و غیرمتمرکز، مزایای قابل توجهی نسبت به سیستمهای مالی متمرکز دارد. با این حال، چالشهایی مانند مقیاسپذیری، امنیت و مقرراتگذاری نیز در این حوزه وجود دارد که در ادامه مطلب به آنها اشاره خواهیم کرد.

دیفای (DeFi) چه نوع خدمات مالی را ارائه میدهد؟

دیفای خدمات مالی متنوعی را ارائه میدهد که بسیاری از آنها مشابه خدمات سیستمهای مالی سنتی هستند اما با تفاوتهای کلیدی مانند عدم نیاز به واسطههای متمرکز و استفاده از فناوری بلاکچین و قراردادهای هوشمند.

برخی از مهمترین خدمات مالی که دیفای ارائه میدهد عبارتند از:

وامدهی و استقراض

در دیفای، کاربران میتوانند داراییهای دیجیتال خود را بهعنوان وثیقه قرار داده و وام دریافت کنند، یا داراییهای خود را برای وامدهی به دیگران ارائه دهند و از این طریق سود کسب کنند.

این فرآیند بهصورت خودکار و از طریق قراردادهای هوشمند انجام میشود و نیازی به واسطههای مالی مانند بانکها ندارد.

معاملات غیرمتمرکز (DEX)